经历四年筹划的沪伦通渐行渐近 划重点的知识点有这些

筹划近四年之久的沪伦通或许近日就将有大动作了。

6月4日晚间,华泰证券公告称,公司已在伦敦证券交易所披露《华泰证券股份有限公司于伦敦证券交易所发行全球存托凭证的意向确认函》。意向确认函显示华泰证券拟于伦敦证券交易所发行不超过82,515,000份的全球存托凭证(Global Depository Receipts,“GDR”),其中每份GDR代表10股公司A股股票,新增A股将不超过本次发行前公司普通股股本的10%,拟募集资金总额预计不低于5亿美元。

万事俱备,只欠东风。沪伦通的正式通车已经进入倒计时。

沪伦通的前世今生

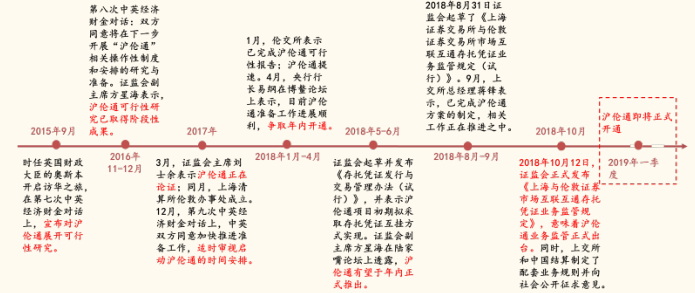

2015 年 9 月,中英第七次经济财金对话上首次提出沪伦通,双方决定对上海证券交易所(以下简称“上交所”)和伦敦证券交易所(以下简称伦交所)的正式连通展开可行性研究。到了2018 年,就更是一天一个变化,相关监管规定的业务规则相继落地,华泰证券此次在伦交所发布意向确认函标志着沪伦通的落地更近一步!

那么沪伦通究竟是什么呢?

沪伦通,指的是符合条件的两地上市公司,依照对方市场的法律法规,发行存托凭证并在对方市场上市交易。同时,通过存托凭证与基础证券之间的跨境转换机制安排,实现两地市场的互联互通。

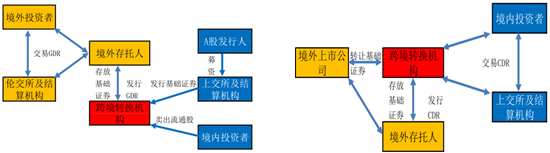

牛牛金融研究中心了解到,存托凭证是指在一国的境内市场发行的代表境外基础股票的可转让凭证,每份存托凭证对应一定数量的境外基础股票,而跨境转换机制安排则包括“生成”和“兑回”过程,生成业务是指跨境转换机构在境外市场买入或者以其他合法方式获得基础股票并交付存托人,存托人根据相关规定和存托协议的约定签发相应存托凭证;兑回业务则是存托人根据相关规定和存托协议的约定注销相应存托凭证,并将相应基础股票交付给对应的跨境转换机构。

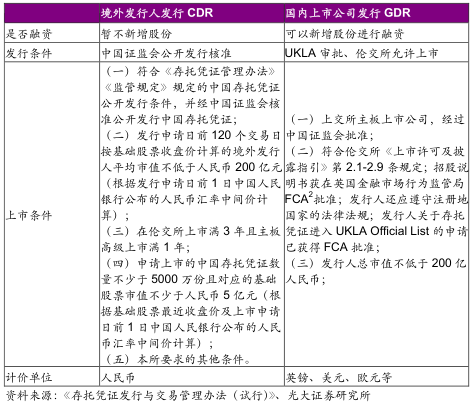

具体到沪伦通来看,两地的互联互通表现在东、西两个业务方向上。东向业务是指伦交所上市公司在上交所挂牌中国存托凭证(下称 CDR);西向业务是指上交所 A 股上市公司在伦交所挂牌全球存托凭证(下称 GDR)。从现在发布的规则来看,东向业务暂不允许伦交所上市公司在中国境内市场通过新增股份发行 CDR 的方式直接融资;而西向业务中,上交所 A 股上市公司则可通过发行 GDR 直接在英国市场融资,并且境内上市公司以其新增股票为基础证券发行 GDR,发行价格按比例换算后原则上应不得低于定价基准日前 20 个交易日基础股票收盘价均价的 90%。(与非公开发行股票类似)

具体运行机制如下所示:

这可不是沪深港通 沪伦通有这些差别

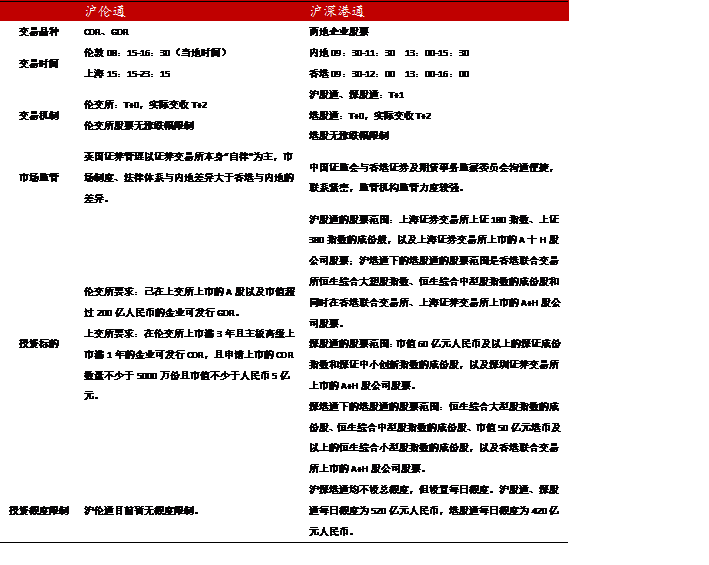

沪深港通与沪伦通在交易品种,交易时间等方面都存在很大的区别,这其中最大的区别在于交易机制的不同,沪深港通是两地的投资者通过上交所、深交所、联交所互相到对方市场直接买卖股票,交易的股票仍是对方市场的股票。而沪伦通是将对方市场的股票转换成DR到本地市场挂牌交易,投资者直接在本地交易DR。

造成该不同的主要原因在于香港与大陆不存在时差等相关问题,而目前,上海证券交易所的交易时间为北京时间的 9 点到 15 点;而伦敦交易所的时间为伦敦时间的 8 点到 16 点,中英双方交易所几乎没有重合的交易时间。

牛牛金融研究中心对沪伦通和沪深港通的差别整理如下所示:

与沪深港通不同,沪伦通开通不涉及投资者跨境,两地市场并无直接增量资金入场,不少投资者担心伦敦上市公司来国内上市会造成较大的虹吸效应,但事实上不应过分担忧。《交易暂行办法》规定了境外企业申请在上交所发行存托凭证的条件,申请国内上市的伦交所公司发行申请日前 120 个交易日按基础股票收盘价计算的平均市值不低于人民币 200 亿元,在伦交所上市满 3 年且在高级板上市满一年,申请上市的 CDR 数量不少于 5000 万份且市值不少于人民币 5 亿元。

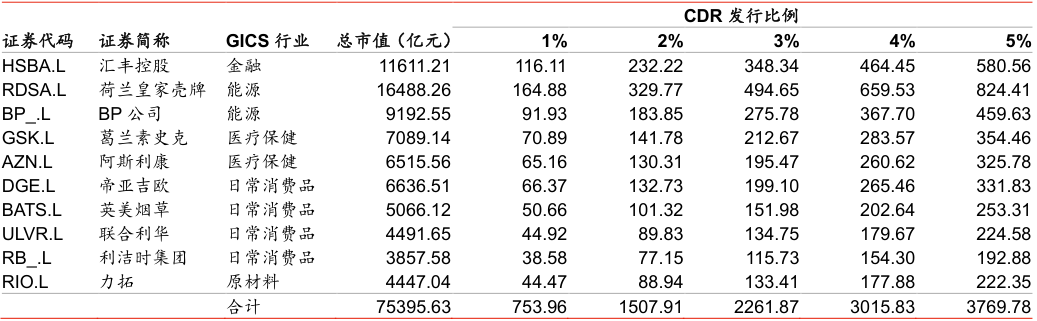

极端情况下,假设富时 100 成分股满足伦交所上市满 3 年且主板高级上市满 1 年中市值位居前十的上市公司2019 年发行 CDR,以总市值的 1%-5%发行比例进行测算,预计资金需求在753.96-3769.78 亿元之间。

考虑到沪伦通是资本市场的增量改革,从监管层和制度创新角度看,CDR 发行是一种新的创新工具,因此在实施过程中或将会考虑推进节奏和体量。如果按1%比例,以 12 个月分摊计算,月均资金需求为 62.83 亿元;而根据 Wind 数据,2018 年以来,A 股 IPO 月均资金需求 111.47亿元。

为什么是伦交所

伦敦证券交易所是全球最为有名的证券交易所之一。当前公认的世界三大证券交易所是纽约证券交易所、伦敦证券交易所、东京证券交易所,伦敦证券交易所是三大交易所中历史最为久远的交易所。近年来,我国证券市场国际化进程加速推进,从沪深港通的开通,到A股加入MSCl,从A股入富到与伦交所实现互联互通,这些措施有利于进一步推动国内资本市场进一步开放,为市场注入新的活力。

伦交所有四大主要市场:主板市场(Main Market)、另类投资者市场(AIM市场)、专业投资者市场(PSM 市场)与专家基金市场(SFM 市场)。其中主板市场流动性最好,细分为四个子市场,包括高级市场、标准市场、高增长市场、高科技市场。其中高科技市场是高级市场和标准市场的子集,是将主板中致力于技术创新、研究与开发的创新型企业的交易行情单独列出,从而形成的一个“交易行情单列”板块。

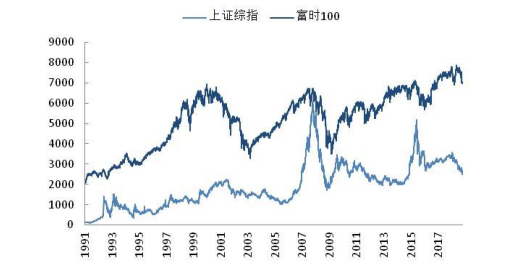

伦交所的重要指数有 FTSE100(富时 100 指数)、FTSE250(富时 250 指数)、FTSE350(富时 350 指数),其中富时 100 指数曾一度被认为是英国经济的晴雨表,它和法国的 CAC-40 指数、德国的法兰克福指数并称为欧洲三大股票指数。东兴证券选取了2010年至今上证综指和富时100指数的数据,根据回归结果显示,二者的相关系数为0.29,R^2为0.13,表明两者相关性较低。

此外,通过定性分析,富时100指数走势相比上证指数较为平稳,而上证A股指数走势则表现出较大的波动性。因此,沪伦通的开通,丰富了内地投资者的投资选择,有利于国内投资者分散投资风险。

上市要求有这些 不是谁都可以上

华泰证券或将成为沪伦通首单,而投资者可能关心国内有哪些公司可能到国外上市,而伦交所有可能存在哪些优质标的,牛牛金融研究中心为您整理两方上市条件如下所示:

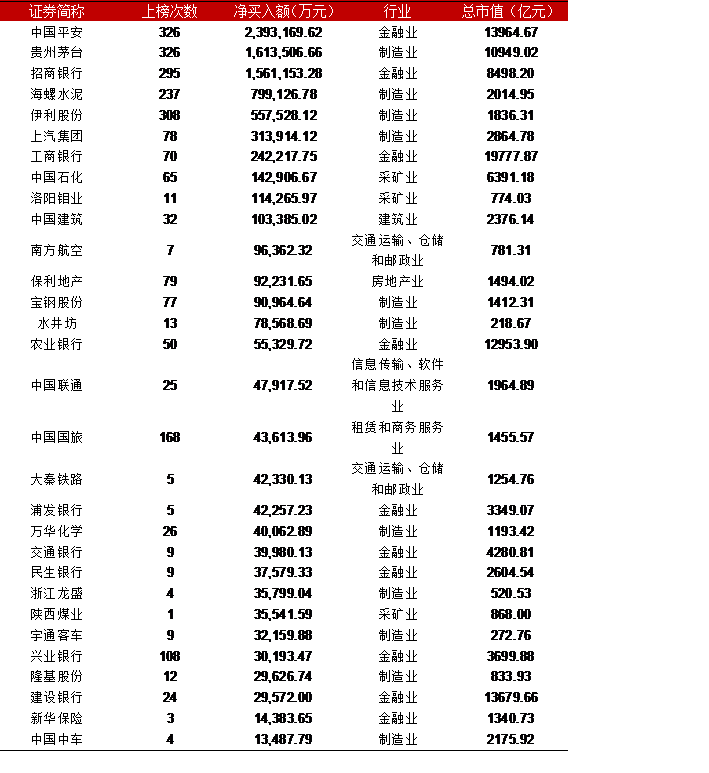

有鉴于我国已开通沪港通,而港股投资者投资习惯与伦敦投资者或许较为相似,总市值不低于200亿元的上交所主板市场中,牛牛金融研究中心选择2018年以来北向资金净买入额最高的30只个股名单如下所示:

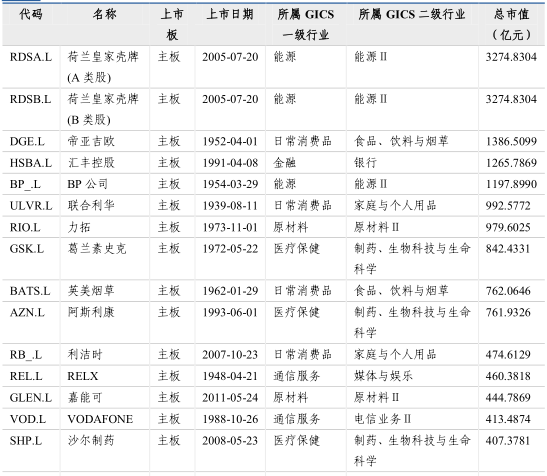

对于伦交所可能标的,考虑到市场容量、流动性和稳定性,优质企业将是“沪伦通”实施后首批“试水”企业的首选,率先发行存托凭证的将大概率是中英双方交易所中市值较大、基本面较好的“蓝筹股”,在伦交所交易的富时 100指数将大概率成为伦交所发行东向 CDR 的核心股票池。

牛牛金融研究中心按照市值高低,选取15家公司如下所示:

这些券商将受益

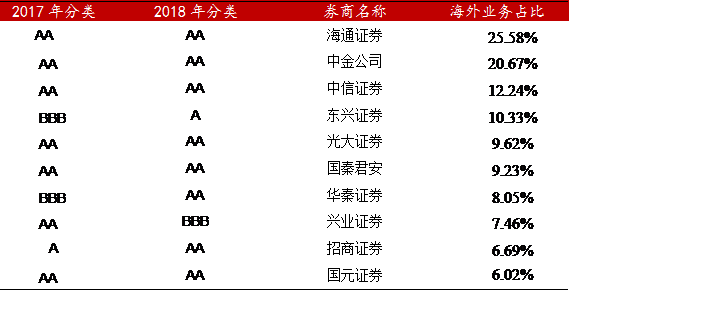

“沪伦通”上市和交易制度中,境内券商承担境外上市公司发行 CDR 保荐人角色,且

由上交所会员即国内券商担任 CDR 的做市商和跨境转换业务机构。其中,跨境转换业务机构需要具有证券自营业务资格;最近 2 年证券公司分类结果为 BBB 级别及以上;具有 3 年以上开展国际证券业务经验;过去 1 年内未因自营业务被做出行政处罚。

牛牛金融研究中心按照海外业务收入占比,筛选出10家券商如下所示:

相关阅读

- 水星家纺:AI技术驱动,数字化升级“智能”家纺

- 易佳丽续任飞鹿股份董秘:2023年薪酬为28万 2024年公司战略调整致净利预亏超8200万

- 新疆立新能源17.76亿加码储能项目 破局新能源消纳难题

- 天地在线留任百万薪酬董秘李旭:2024年公司业绩亏损加剧 股东会议案频受中小股东反对

- 行业首次,吉利、奇瑞、东风等9大车企宣布深度融合 DeepSeek!或掀智能座舱革命!

- 印度CXO接连“栽跟头”药明康德却将不可能变为可能 背后的隐情是?

- 守正出奇 规模增效 | 红豆居家2025年动员大会圆满召开

- 潘爱斌续任平治信息董秘兼任财务总监:2023年薪酬37.1万 2024年因信披违规被警示

- 百诚医药聘任程丹丹为财务总监、董秘:无上市公司董秘工作经验 曾在网易从事财务领域工作

- 数智交院:逆势突围彰显发展韧性 2024年实现业绩预期目标

推荐阅读

快讯 更多

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万

- 11-26 09:37 | 炜冈科技拟以1.49亿购买衡所华威9.33%股权 华海诚科拟发行可转债收购炜冈科技所持衡所华威股权

- 11-25 10:41 | 精工科技与众亿汇鑫签署5.16亿元销售合同

- 11-21 10:28 | 儒竞科技使用部分超募资金和自有资金投资建设泰国新项目 第一期计划总投资金额2.26亿

- 11-21 10:06 | 供销大集拟以现金15.11亿元收购北京新合作商业发展有限公司51%股权