最执着:带着翻倍利润翻倍募投第三次IPO 祥鑫科技胜券在握了吗?

上市,对于企业而言不仅意味着融资、从而扩大企业规模,同时意味着上市公司身份的背书、企业综合竞争力的增强。受此影响,近年来一批又一批大中小型企业向A股市场发起冲刺,一次不行两次,两次不行三次,甚至四次、五次申报上市的企业也大有“人”在。

日前在证监会官网更新招股书的祥鑫科技股份有限公司(以下简称:祥鑫科技)就是一家第三次冲击A股市场的典型代表。自2015年至今,祥鑫科技4年时间内三次冲击IPO,前两次均以失败告终。

这一次,祥鑫科技胜券在握了吗?挖贝网注意到,与2015年招股书相较,其营收规模上涨了95%左右,净利润也获得翻倍增长,远远超过了创业板的“隐形门槛”。

同行业的竞争对手中,祥鑫科技的毛利率远高于行业均值,2018年上半年主营产品之一毛利率高出平均值15个百分点。但截至目前,7家竞争对手中,仅祥鑫科技1家尚未登录A股市场。

4年内三次冲击IPO

2015年6月,祥鑫科技首次披露招股说明书,据媒体称其遇到了 IPO审核停摆期致使上市计划搁浅;2017年3月,其再次卷土重来报送招股书,又遇到IPO申报大检查。

终于,祥鑫科技在2018年8月第三次走到排队程序,2019年1月更新招股书后,祥鑫科技上市进程终于又向前迈了一步。

根据祥鑫科技最早的招股书,其最近一年(2014年)营业收入在7.29亿元左右,净利润为7076.83万元;而截至2017年底,祥鑫科技营业收入为14.16亿元,净利润规模在1.39亿元。两相比较,4年内其营收规模上涨了95%左右,净利润也获得翻倍增长。

单单从业绩表现来看,祥鑫科技的净利润已经达到了创业板的法规门槛,“主8创5”的隐形门槛也绰绰有余。

伴随着该公司业绩上涨的,还有其募投金额。2015年祥鑫科技拟募集资金净额为5.47亿元,到第三次递交的招股书,募投金额扩大至9.89亿,几乎翻倍。伴随着祥鑫科技营收规模的扩大,其扩产的需求也在不断增长。

毛利率高于行业均值

祥鑫科技在招股书中,称公司主要产品为精密汽车冲压模具、汽车金属结构件及组件,以及用于通信设备、办公及电子设备等领域的金属结构件。

公司的主要竞争对手包括7家A股上市公司,分别是东山精密(002384.SZ)、继峰股份(603997.SH)、联明股份(603006.SH)、天汽模(002510.SZ)、威唐工业(300707.SZ)、合力科技(603917.SH)、成飞集成(002190.SZ)。

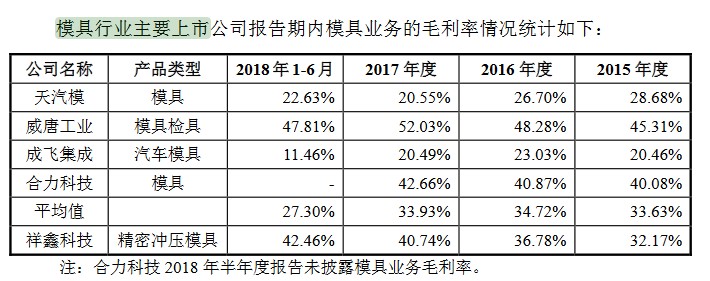

以祥鑫科技主营模具业务的毛利率来看,2016年以来其毛利都高于行业均值,2018年上半年甚至高出行业平均值15个百分点,仅仅在2016年略低于平均值1个多百分点。

模具行业主要上市公司报告期内模具业务的毛利率情况(挖贝网wbaei.cn配图)

而在金属结构件业务方面,祥鑫科技毛利率2015年、2016年毛利率略低于行业均值,自2017年开始超过平均值,2018年上半年超过行业平均值3.5个百分点。

挖贝网梳理其同行竞争对手发现,以2017年的财报为标准,祥鑫科技在同行中以1.39亿元的净利润位列第三名,且其余7名竞争对手目前全部在A股上市。目前来看,祥鑫科技第三次IPO若是再次失败,大概率将被同行甩下。

祥鑫科技与同行业主要竞争对手2017年度财务情况(挖贝网wbaei.cn配图)

相关阅读

- 嘉晨智能北交所IPO:深耕工控电控,系统级供应优势突出,具备高效开发及快速响应能力

- 嘉晨智能IPO:技术实力雄厚,持续丰富产品矩阵,深受行业认可

- 曙光集团拟IPO募15亿元:保代周木红曾保荐2家企业上市,保代王双骐无保荐项目经验

- 丰沃股份拟IPO募6.56亿元:保代孟德望无保荐IPO项目经验,保代孙鹏飞曾保荐左江科技等企业上市

- 易加增材拟科创板IPO募12亿元:保代董超注册制保荐撤否率25%,保代余启东无保荐经验

- 新富科技北交所IPO:多重优势奠定行业领先地位

- 新富科技IPO即将上会:业绩高增背后 新兴业务成增长新引擎

- 深之蓝拟科创板IPO募15亿元:保代高嵩保荐企业上市次年利润下滑,保代湛政杰无保荐IPO经验

- 洛轴股份拟IPO募18亿:保代吴嘉煦保荐首发项目撤否率100%,保代陶强保荐企业上市后业绩“变脸”

- 惠康科技冲击 IPO:技术筑就核心竞争壁垒,加码产能与研发,巩固全球优势

推荐阅读

快讯 更多

- 01-28 11:21 | 启佑志愿重磅升级:首创“就业导向型”志愿填报新模式,破解升学与就业脱节难题

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万