超捷股份创业板获受理:连续三年研发费用率高于4.5%

2020/8/14 13:11:25 挖贝网

挖贝网8月14日,超捷紧固系统(上海)股份有限公司(简称“超捷股份”)创业板发行上市文件获得受理。本次的发行的保荐机构为国金证券股份有限公司,审计机构为天健会计师事务所(特殊普通合伙)。

本次拟公开发行1428万股,拟募资5.2亿元。将用于汽车零部件、连接件、紧固件的研发、生产与销售项目、补充营运资金项目。

挖贝研究院资料显示,超捷股份是一家长期致力于高强度精密紧固件、异形连接件等产品的研发、生产与销售的公司,产品主要应用于汽车发动机涡轮增压系统,换档驻车控制系统,汽车排气系统,汽车座椅、车灯与后视镜等内外饰系统的汽车关键零部件的连接、紧固。此外,公司的紧固件产品还应用于电子电器、通信等行业。

据招股书显示,2017年至2019年,超捷股份的营收分别为2.8亿元、3亿元、3.1亿元,利润分别为614万元、4572万元、4412万元。

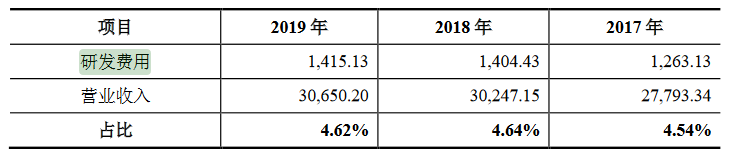

该公司近三年的研发费用分别是1263万元、1404万元、1415万元,分别占利润的4.54%、4.64%、4.62%。

相关阅读

- 嘉晨智能北交所IPO:深耕工控电控,系统级供应优势突出,具备高效开发及快速响应能力

- 嘉晨智能IPO:技术实力雄厚,持续丰富产品矩阵,深受行业认可

- 曙光集团拟IPO募15亿元:保代周木红曾保荐2家企业上市,保代王双骐无保荐项目经验

- 丰沃股份拟IPO募6.56亿元:保代孟德望无保荐IPO项目经验,保代孙鹏飞曾保荐左江科技等企业上市

- 易加增材拟科创板IPO募12亿元:保代董超注册制保荐撤否率25%,保代余启东无保荐经验

- 新富科技北交所IPO:多重优势奠定行业领先地位

- 新富科技IPO即将上会:业绩高增背后 新兴业务成增长新引擎

- 深之蓝拟科创板IPO募15亿元:保代高嵩保荐企业上市次年利润下滑,保代湛政杰无保荐IPO经验

- 洛轴股份拟IPO募18亿:保代吴嘉煦保荐首发项目撤否率100%,保代陶强保荐企业上市后业绩“变脸”

- 惠康科技冲击 IPO:技术筑就核心竞争壁垒,加码产能与研发,巩固全球优势

推荐阅读

快讯 更多

- 01-28 11:21 | 启佑志愿重磅升级:首创“就业导向型”志愿填报新模式,破解升学与就业脱节难题

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万