汽车涂料探花东来涂料:行业五强唯一自主品牌 业绩受汽车销量影响

近日,中国证监会发布了《关于同意东来涂料技术(上海)股份有限公司首次公开发行股票注册的批复》,东来涂料将在不久后登陆科创板上市。

由于科创板新股可能出现首日破发现象,投资者面对新股需要从行业地位、业绩、竞争能力等方面深入分析,进行科学的估值,以免盲目追高被套。

外患跨国巨头围攻 内忧汽车销量下滑

招股书显示,东来涂料主营业务为提供基于先进石化化工新材料研发的高性能涂料产品,包括汽车售后修补涂料、新车内外饰件及车身涂料、3C 消费电子领域涂料,其中,销售汽车售后修补涂料的同时公司提供专业的现场颜色调配服务。

在获得汽车原厂认证或汽车主机厂供应商准入资格的主流汽车售后修补涂料品牌中,中国的汽车售后涂料市场呈现“5+3+2+1”的市场格局:美国庞贝捷(PPG)、德国巴斯夫(BASF)等5 家欧美品牌;立邦(Nippon Paint)等3 家日本品牌;金刚化学(KCC)等2 家韩国品牌,唯一的中国品牌就是东来涂料(Donglai)。

2019 年 10 月,中国涂料工业协会年会发布了“汽车涂料中国专利统计分析年度报告”,公司名列中国所有汽车涂料企业第三,前五名的其他企业均为全球性的涂料行业跨国公司或其下属子公司。

招股书显示,有两家A股上市公司与东来涂料具有可比性:广信材料(股票代码:300537)主营业务为油墨及涂料,其中涂料业务与东来涂料在应用领域上及产品类型上相似度较高;金力泰(股票代码:300225)主营业务收 入主要来源于汽车涂料和工业涂料,客户主要集中于国内商用车整车生产企业以及其他工业企业。

招股书显示,2020 年 1-6 月,东来涂料营业收入达1.70亿元,同比降低23.88%;归属于母公司所有者的净利润3110.12万元,同比下降21.78%。

上市公司2020 年半年报显示,广信材料2020 年 1-6 月,营业收入达2.97亿元,同比下降26.78%;归属于上市公司股东的净利润达1808.04万元,同比下降65.47%。

2020 年上半年,金力泰营业收入达3.37亿元,同比下降7.07%;归属于上市公司股东的净利润达1535.60万元,同比下降5.36%。

横向比较可见,东来涂料营收规模最小,但净利润最多,表明公司盈利能力较强。业绩增长速度方面,三家公司应该都受到汽车行业景气度低迷和新冠疫情影响,全部下降,其中东来涂料的降幅位居中流。

值得注意的是,招股书“特别风险提示”部分称,2018 年、2019 年国内乘用车销量出现连续下滑。由于随着车辆使用年限增长,车主在发生“小刮蹭”后维修意愿及维修频率都会有所降低,因此如果汽车销量继续下滑,新车销量不足以弥补超过五年使用年限的车辆数量,则汽车保有量中使用年限短、成新度高的新车数量会减小,公司汽车售后修补涂料业务的下游市场需求将会下降。

公司新车内外饰件涂料业务的主要客户为汽车主机厂的零配件供应商;新车车身涂料业务主要客户为汽车主机厂。若未来汽车销量持续下滑,将影响公司下游市场的需求总量,进而影响客户的采购量,存在对公司业绩带来不利的影响的风险。

毛利率相对较高但趋于下降

根据招股说明书,2017-2019年,东来涂料主营业务毛利率分别为 48.26%、46.44%、45.76%。

上市公司2019年年报显示,2018年广信材料主营业务收入6.29亿元,主营业务成本3.90亿元,毛利率38.00%;2019年主营业务收入8.07亿元,主营业务成本4.85亿元,毛利率39.90%。

2018年金力泰主营业务收入7.87亿元,主营业务成本6.34亿元,毛利率19.44%;2019年主营业务收入7.53亿元,主营业务成本5.55亿元,毛利率26.29%。

数据显示,东来涂料毛利率在三家公司中相对最高,广信材料毛利率差距不大,但金力泰差距较大。东来涂料自信地表示,金力泰主要为各类型卡车、客车等商用车汽车主机厂客户提供汽车新车车身电泳涂料,公司主要为乘用车提供修补涂料及新车车身、内外饰件涂料等,同时作为极少可以进入主流乘用车主机厂原厂认证或汽车主机厂供应商准入资格的国内供应商,公司产品品质及服务水平在行业排名靠前,因此毛利率相对较高。

不过,东来涂料毛利率有逐年下降趋势,这是为什么?

东来涂料表示公司主要原材料包括树脂、溶剂、颜填料、助剂等石化化工材料,直接材料成本占主营业务成本比例在70%左右。如果经济波动,原材料价格出现大幅上涨,而公司不能有效降本提效、 维持产品价格议价能力,存在毛利率下降、业绩下滑的风险。

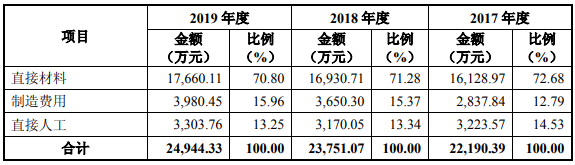

而在“主营业务成本构成”部分的图表显示,公司不仅直接材料费用逐年上涨,制造费用也是节节攀升,尤其是在主营业务成本中的比例上升较快。

公司称,2018 年制造费用增长较多主要是因为固定资产折旧等的增长,其中二期生产线于 2017 年 9 月转固 4,709.46 万元,剩余的尾款 54.77 万 元于 2017 年 12 月转固。

面临竞争研发投入不遗余力

招股书显示,2017、2018、2019年,东来涂料研发费用分别为2263.44万元、2318.83万元、2697.53万元,研发投入占营业收入比例分别为5.18%、5.06%、5.77%。

上市公司年报显示,2017、2018、2019年,广信材料研发费用分别为1859.91万元、3036.83万元、3964.59万元,研发投入占营业收入比例分别为4.14%、4.75%、4.90%。

2017、2018、2019年,金力泰研发费用分别为2372.81万元、2659.48万元、2867.28万元,研发投入占营业收入比例分别为2.97%、3.29%、3.52%。

横向比较可见,东来涂料的研发投入占营业收入比例相对最高,但在2018年略有减少,其他两家公司均保持持续增长,不过东来涂料在2019年的增长较大,算是有所补偿。

公司研发投入水平高显示危机感和进取心强,产品技术含量高,可能与面临跨国公司巨大竞争压力有关,毕竟汽车行业是发达国家的优势产业,公司目前的行业地位来之不易。

可比公司涉及热点概念 行业地位决定估值

在A股市场中,广信材料、金力泰都属于化工板块,东来涂料应该也是同一阵营。截至2020年9月22日收盘,流通市值24.6亿元的广信材料股价达19.61元,动态市盈率达104.7。由于该股是涉及光刻机热点概念的创业板股票,因此最近才有过20%涨停板。

流通市值达65.3亿元的金力泰股价为13.97元,动态市盈率为222.5。由于涉及光刻机、壳资源等热点概念,目前股价相对4月1日低点5.07元已上涨接近两倍,当日刚刚创出新高14.40元。

对比可见,广信材料、金力泰由于涉及热点概念,频受资金青睐,市盈率相当高。相比之下,东来涂料目前没有明显涉及热点概念,全靠自身的业绩和成长性打拼市场,且公司受汽车行业景气度影响较大,因此估值可能不如上述两家公司。但由于公司在汽车涂料行业的地位较高,且是自主品牌的龙头,因此估值可能也不错。

相关阅读

- 这名90后董事长带企业冲击科创板!保代桂程上一项目上市扣非后利润下滑45% 保代梁凯无IPO项目经验

- 皇冠新材IPO获受理:保代张坚柯上一项目去年净利润下滑90% 陈振华无IPO上市项目经验

- 天溯计量12日申购:董事长龚天保拿一半战配份额,招商证券保荐承销费约4560万元,保代为罗政、徐国振

- 悦龙科技IPO: 内外市场协同 构筑双轮驱动

- 荣信汇科IPO获受理:面向国家重大需求以科技创新促进电力高端装备的技术革新

- 格林生物三闯创业板IPO:前次IPO被问创业板定位 子公司5个月内申请10项实用新型专利

- 北交所迎智造新锐,美德乐IPO上会开启发展新征程

- 强一股份科创板IPO 国产半导体探针卡龙头乘“芯”势而起

- 盛合晶微IPO:无实控人但未在招股书找到主要股东出现分歧后的处理机制,董监高等人员薪酬占利润的55%

- 好盈科技IPO:研发人员薪酬是可比公司2.17倍,如果处于同一水平其研发费用率或低于5%

推荐阅读

快讯 更多

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万

- 11-26 09:37 | 炜冈科技拟以1.49亿购买衡所华威9.33%股权 华海诚科拟发行可转债收购炜冈科技所持衡所华威股权