定制家具行业2019H1点评:一门好生意下的隐忧与破局

随着半年报季的落幕,上市9家定制家具企业全部披露了其半年报。从整体看,定制家具行业整体表现不错,各公司均实现了营收和净利润的同步增长。9家上市公司营业收入合计比去年同期增长11.08%,净利润增长12.16%,整体毛利率水平基本保持稳定。分渠道看,经销增速明显放缓,大宗及工程业务成为了业绩贡献主力。此外,先款后货下的定制家具行业依旧是一门好生意,行业整体预收账款继续上涨,企业下游议价能力不断加强。作为收入的先行指标,预收账款大幅增加的企业,收入接下来大概率也会增加。着眼基本面,行业依旧保持着对外部资金较强的吸引力。

2019年上半年行业整体虽实现了较快增长,但隐忧浮现。随着房地产增速下行,定制家具行业增速放缓成为了行业不得不面临的现实问题。增量房放缓的背景下如何实现存量房的价值挖掘,扩品类、大家居、整合整装渠道、专注产品创新、重服务、重体验、拓展新渠道以吸引更多流量,各种各样的词汇构成了未来定制家具行业新发展的想象力,同时也构成了各个定制家具企业不同的战略选择。然而,不一而足的战略选择有效性如何,这里没办法下得定论,也只有靠市场和业绩去检验了。

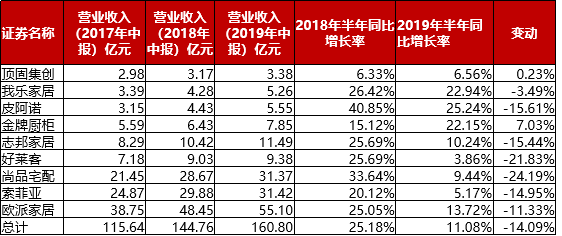

一、整体营收增速放缓,我乐家居等增速亮眼

2019年上半年,定制家具行业9家上市公司实现营业收入160.80亿元,相比去年同期增长11.08%,较2018年上半年同比增速下降约14个百分点,行业增速放缓明显。尚品宅配、索菲亚受规模较大影响,增速出现明显下降,2019H1增速下滑至个位数。皮阿诺、我乐家居和金牌橱柜则实现高于20%的快速增长。

具体来看,皮阿诺大宗工程业务、全屋定制业务增长较快。皮阿诺全力加大工程经销商招商力度,2019年上半年成功引入保利地产、阳光100、奥园等多家地产商,扩大全国工程经销覆盖区域。同时,定制橱柜及其配套家居产品实现收入4.23亿元,增速约34%,收入占比达到76.25%。

我乐家居加强了与全国TOP50的地产商合作,大宗业务实现262.82%的快速增长,占营业收入比例从去年同期5.68%提升至16.78%。此外,直营渠道营收上涨27.44%,与大宗业务一同成为了半年度业绩增长的主要贡献力量。

金牌厨柜是唯一一家营业收入连续两年同期增速持续上涨的公司。半年报显示,金牌厨柜营收同比上涨22.15%。其中,衣柜业务进入快速成长期,2019H1实现营业收入9983.37万元,同比增长183.33%。大宗业务同样增长迅速,已与38家全国房地产百强企业签订了战略合作伙伴协议,实现营业收入17269.28万元,同比增长142.98%。

相较之下,欧派家居、索菲亚和尚品宅配营收增速不及上述企业。报告期内,欧派家居实现营业总收入55.10亿元,同比上年增长13.72%,实现归属于上市公司股东的净利润6.33亿元,同比上年增长15.04%。尚品宅配和索菲亚营收分别增长9.44%和5.17%。

总体来说,仅从2019年上半年看,在经销渠道增速逐渐放缓的情况下,我乐家居、皮阿诺、金牌厨柜表现最为亮眼,普遍受益于大宗业务的快速增长在上半年实现了快速追赶,行业龙头欧派家居、尚品宅配仍然保持较快的增速。

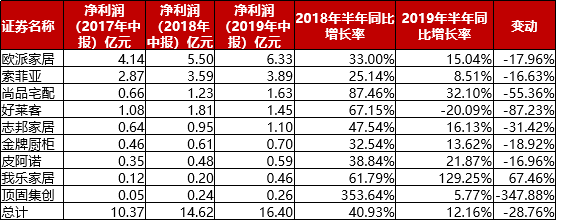

二、行业整体净利润增长回归理性,我乐家居增速最快

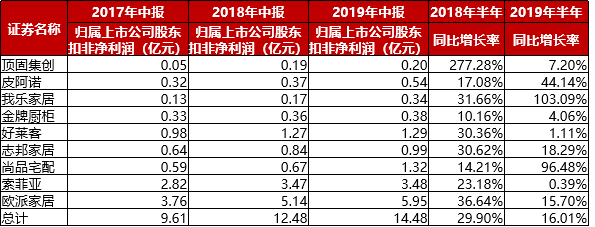

2019年上半年,定制家具行业9家上市公司实现净利润16.40亿元,相比去年同期增长12.16%。业内企业目前整体净利润增长告别了2017、2018年动辄30%以上的增速,增长区间回落至10%-20%,增长逻辑回归理性。

9家上市公司中仅有我乐家居净利润继续快速增长,在2018年半年期同比增长61.79%的基础上,2019年H1继续实现高速增长,2019年半年期同比增长129.25%。

我乐家居的半年报显示:2019年半年度营业收入增长22.94%,同期营业成本仅增长8.08%。公告表示,公司进一步优化产能利用,提升生产效率,溧水现代化工业4.0柔性新工厂即募投项目“全屋定制智能家居系统项目”生产效益进一步释放。随着销售业务的拓展公司产能利用得到进一步优化,产效亦实现有效提升,加之公司其降本增效措施的实施,共同控制了营业成本的增长。另一方面,我乐家居定位于中高端定制家具,十分强调设计力和品牌力,产品的竞争力和议价能力较高。此外,我乐家居大宗业务订单的快速增长摊薄了单位成本,以及直营业务的扩张均对公司综合毛利率有提升作用。基于上述影响,我乐家居2019H1毛利率水平提升至历史新高42.60%,这一毛利率水平直逼直营为主的尚品宅配。

皮阿诺的净利润增速在2019上半年也位居前列,主要系大宗业务和定制家具业务营收增长所致。

净利润规模过亿的上市公司中,欧派、尚品宅配和志邦家居同样实现利润增速高于收入增长。其中,尚品宅配2019H1营收增速9.44%,净利润增长22.66%,系研发费用资本化导致研发费用下降,本期研发费用为5720万元同比减少4283万。志邦家居向大家居业务发展,定制家具行业(尤其是定制衣柜行业)持续增长,拉动收入增长。同时,随着规模化发展,提高了材料利用率,促使营业成本增长幅度低于营业收入增长幅度。受研发周期影响,志邦的研发投入下降18.96%。降本增效和研发投入的下降共同导致净利润增速快于营收增速。

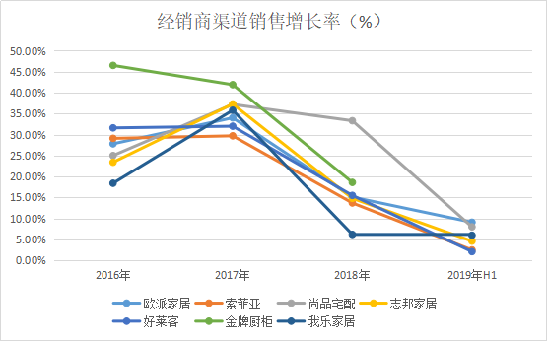

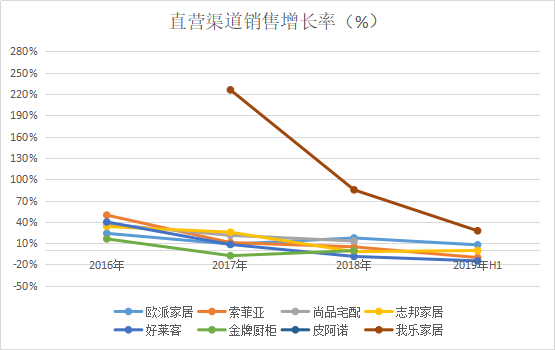

三、分渠道看:整体经销增速放缓,工程业务增长较快

分渠道来看,在经历了2016-2017的快速增长后,经销渠道销售增长持续放缓。9家上市公司2018年经销商渠道销量平均增速为17%,照比2017年下降12.6pct,这一趋势在2019年上半年表现更为明显。2019H1,有六家定制家具上市公司公布了经销渠道销量增速,无一例外增速全部回落至个位数。这主要是与行业整体增速放缓、单店客流量下降以及渠道扩张接近饱和门店扩张速度下降有关。可以说,传统零售渠道扩张的红利接近尾声,流量增长持续放缓是整合行业都必须直面的问题。

直营渠道数据看,欧派家居和我乐家居均实现了上涨。2019年上半年欧派家居公布直营店数量34家,增加了4家,直营店渠道销售收入同比增长7.57%。我乐家居在2018年加强了直营渠道的投入,完成了南京直营渠道的开拓和布局直营,为拓展直营渠道设立了无锡乐儒家居有限公司、上海优仙家居有限公司,基于此2019年H1直营收入实现同比增长27.4%。反观索菲亚、好莱客和志邦家居在直营销售方面的表现。上半年三家直营收入录得负增长,其中索菲亚和好莱客的下降比较剧烈,分别同比下降10.3%和15%。以直营渠道起家的尚品宅配没有公布其直营业务的收入增长情况,但公告提到了上半年尚品宅配对直营门店进行了优化,门店数从去年年底101家降至94家。

工程渠道在最近两年一直是增长最快的渠道,2019H1的表现依旧强势。上半年,工程渠道我乐家居增速最快,半年同比增速达到了262.8%。金牌厨柜以同比143%的增速紧随其后,欧派家居上半年工程渠道同比增速也超过了50%。

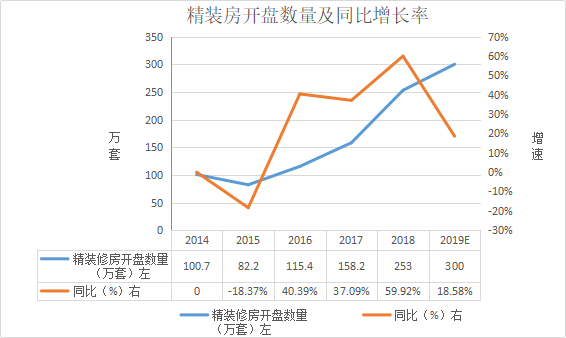

根据奥维云网(AVC)大数据监测,2018年精装房开盘数量253万套,同比增长59.9%。定制家具行业属于房地产后周期行业,往往滞后于现房交易半年至一年,因此从2019H1定制家具上市公司工程及大宗业务快速上涨与2018年精装房项目放量密切相关。虽然随着精装修房的渗透率不断提高,精装修开盘套数较快增加,但房地产进入下行周期依然是个不争的事实,总量的减少,精装修房开盘数势必会快速下降。相关数据也反映了这一趋势,根据奥维云网的统计,2019年上半年的精装新开盘数129.6万套,同比增长仅17.28%。乐观估计2019年全年精装修房开盘数在300万套,全年同比增速18.59%,远不及2018全年同比59.91%的增速。精装房数量增速的下降会很大程度的影响定制家具行业大宗及工程渠道的增长,进而有可能拖累整体业绩增长。总而言之,可以预见未来1-2年大宗业务增速会逐步放缓,定制家具企业如想在未来几年继续保持增长亟须寻找其他的增长渠道。

四、盈利能力和质量:行业毛利率保持稳定,收益质量欧派最高

2019H1行业整体毛利率保持相对稳定,均在35%以上。我乐家居半年度毛利率创历史新高达到了42.59%,逼近直营占比较高的尚品宅配毛利率43.01%。其他公司毛利率均在35%-40%之间,因此单从数据上看上半年并没有出现价格战。

从归属上市公司股东扣非净利润角度分析,又有另一般风景。营收连续两期增长的金牌厨柜受补贴影响比较大,扣非净利润同比增长仅为4.06%。在营收增长不利的影响下,索菲亚、好莱客的扣非净利润业几乎没有增长。

受益于大宗业务快速增长的我乐家居和皮阿诺,均在扣非净利润增长方面表现突出。我乐家居扣非净利润实现了翻倍上涨,主要原因是大宗业务快速增长,营业成本增幅远低于营收增速,毛利率提升等因素推高扣非净利润增长。扣非净利润/净利润比例处于较低水平,说明2019年H1净利润增长受政府补贴有一定影响,但瑕不掩瑜,扣非净利润仍然实现了1倍以上的增幅。

志邦家居和尚品宅配的扣非净利润同比上涨都因为研发投入下降。尚品宅配尤其值得关注,尚品宅配2019年半年度扣非净利润同比增长96.48%。如果简单剔除研发投入下降影响,尚品宅配扣非净利润同比增长率为32.9%,业绩增长十分稳健。

欧派家居扣非净利润/净利润比例为94%,位列行业第一,扣非净利润增速和净利润增速近乎同步。

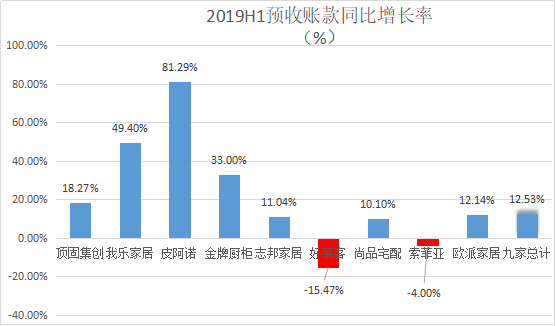

五、核心商业逻辑未变:预收账款同比增加,定制家具仍不失为一门好生意

先款后货商业模式下的定制家具仍是一门好生意。上市9家定制家具企业2019H1预收账款同比增长12.53%,增速高于营收增速。但由于行业整体大宗业务快速增长,应收账款和存货水平同比也快速增加,短期经营现金流承压。尽管这样,仍无需过度忧虑应收回款,毕竟9家上市定制家具企业的大宗合作方基本都是行业top50的房地产企业,资本实力强、信用资质较优。

2019H1预收账款项目,皮阿诺、我乐家居、金牌厨柜等企业增长明显,预计公司订单仍然较好增长,对下半年业绩有一定保障,有望落实在收入、利润中。

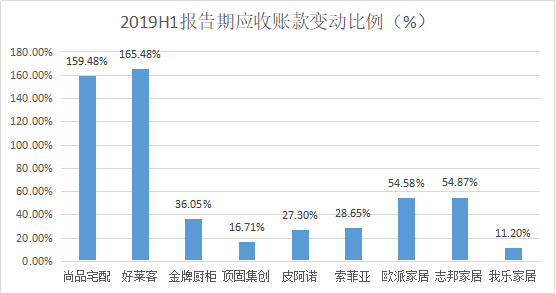

应收账款方面,可以说上市9家所有的应收账款上升都归因于大宗业务的增长。2019H1报告期尚品宅配和好莱客的应收账款增幅超过一倍,两家半年报给出原因是工程业务结算周期长和给予加盟商授信所致。其他6家应收账款相对上升也主要是大宗业务扩展所致。

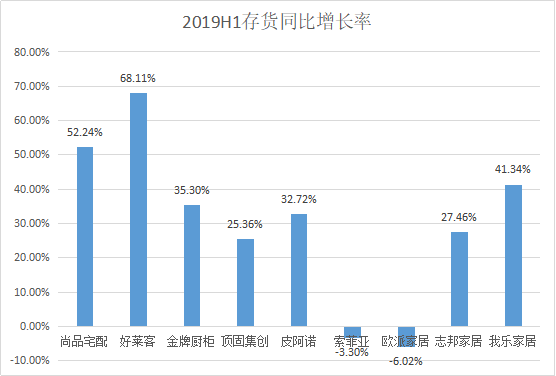

大宗业务的扩张同时影响了定制家具企业的存货数据,好莱客和尚品宅配同比增幅较大,好莱客称存货增长系报告期内生产销售规模扩大及新增门窗品类经营所致,尚品宅配在半年报中表述到受销售业绩增长及新业务拓展增加存货所致。直营业务和大宗业务同时扩张也使得我乐家居备货量、发出量增加,存货同比增加。

考虑现金流方面,大宗业务较快增长在带动企业收入规模增加的同时,也影响应收款项期末余额的增速大于回款速度,导致行业公司收入现金比率下行。2019H1,尚品宅配、顶固集创和皮阿诺经营现金净流量为负,我乐家居因销售规模扩大相应销售收现增加,导致经营现金流量净额好转。欧派家居经营现金流净额为10亿元,同比增长86%,居于行业首位。

当下,家居需求步入存量阶段,传统粗放的门店扩张模式压力渐显,行业将进入依靠企业自身产品力、渠道力以及供应链管理效率抢份额的阶段。有市场人士认为,行业格局并未观察到过度拥挤的情况,预计行业的整合会是一个渐进的过程,既不会有集中度快速的提升,也不会有利润率的大幅下滑,行业依旧保持着对外部资金较强的吸引力。

相关阅读

- 问界M9累计交付突破28万辆 以“超预期”服务诠释“新豪华”内涵

- 高途2025Q4财报电话会:线下业务成为第二增长曲线

- 斩获中国政府民生采购项目第一单 Mirxes觅瑞商业化落地取得关键突破

- 工业系统"防弹衣"来了:上海晶珩EDATEC Industrial OS Beta版

- 从实验室到全球网络,慧博云通用十六年构建泛智能终端与移动通信的“质量守护网”

- 问界M9累计交付突破28万辆 赛力斯超级增程以硬核实力赋能热销

- 慢享春养,让身心随万物一同苏醒 国内都喜集团旗下酒店康养疗愈之旅

- MUJI上海淮海755店3月底闭店 将继续在全国开新店

- 告别陌生号码,企业如何用“号码认证”赢回客户信任?

- 智能语音质检选型最常见的五个“坑”,你踩了几个?

推荐阅读

快讯 更多

- 01-28 11:21 | 启佑志愿重磅升级:首创“就业导向型”志愿填报新模式,破解升学与就业脱节难题

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万