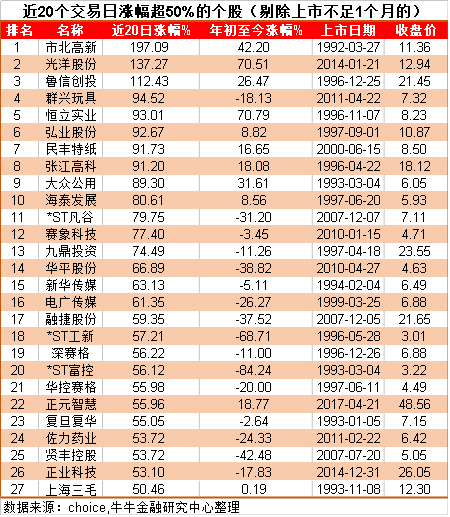

次新股上演“过山车”行情 为何难再现往日“风光”?

2018/11/23 18:02:08 挖贝网

相关阅读

- 沃飞长空深耕电动垂直起降飞行器赛道 技术与商业化双轮驱动产业发展

- 问界登陆央视《顶级实验室》 赛力斯魔方技术平台2.0彰显硬核技术实力

- CCTV聚焦绝味:“匠心+科学”共筑卤味品质标杆

- 重磅官宣!TikTok Shop 美区年度大会,2026 品牌增长新方向全在这

- 一马当先!第34届深圳礼品家居展,百万新品助力全场景礼赠“开门红”

- 赛力斯产销快报:前2月销量增长56% 高端化战略持续向上

- 绿色甲醇产业迎来制度性拐点,中国天楹凭“有效供给能力”构筑成长新曲线

- 红黄蓝幼儿园托班体验官招募,为2岁宝宝开启成长新旅程

- 豪士面包捐赠30万元,爱心潮涌助力嫣然天使儿童医院汇聚公益力量

- AI办公新风口?易点云自研构筑算力服务新范式!

推荐阅读

快讯 更多

- 01-28 11:21 | 启佑志愿重磅升级:首创“就业导向型”志愿填报新模式,破解升学与就业脱节难题

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万