中信银行2023年年报分析:风控能力逐渐向好 净利润增速超招行的成色如何?

年报分析,每周二见!

今日分析上市公司为中信银行(601998)。去年公司实现营收2058.96亿,同比下滑2.6%。实现净利润670.16亿元,同比增长7.9%。对于这份成绩单,投资者的第一反应是不错,超过素有“银茅”之称的招商银行去年净利润6.22%增速。

这个增速的“成色”到底如何?

银行业的本质是风险经营,具有高杠杆属性,具有收益前置、风险后置等特点。挖贝研究院根据上述特点,针对上市银行股,仅从风险控制能力和“家底”是否殷实两个维度进行分析。风险控制能力决定一家银行能走多远,也决定银行净利润。“家底”是否殷实,是银行在逆周期中是否有足够的“过冬”储备粮,从而不引发净利润的大幅波动。

去年,银行业在经济发展动能不足、银行支持实体经济、降低贷款利率等多重压力下,为了保持净利润增长,不少银行都从过去的金融投资、同业业务等减值准备中“拿出”家底,而中信银行则在继续增厚上述减值准备,从这个角度看,中信银行去年净利润增速成色还是不错的。

风控能力:逐渐向好

分析银行风险控制能力,挖贝研究院坚持既分析过往贷款不良率变化,同时分析未来产生不良贷款的概率指标。

过去几年,中信银行的贷款不良率表现比较出色,2018年至今稳步下降。2018年为1.77%,2022年为1.27%,去年降至1.18%,且为逐年下降。1.18%不良率是什么样的水准?目前招行不良率为0.96%左右,2019年为1.16%。

如果说不良贷款是面子,那么关注类贷款是里子。看里子更接近实际情况,通常情况不良贷款来自关注类贷款,关注类贷款占比是不良率的前瞻性指标。

从未来产生不良贷款的概率看,中信银行有喜有忧。喜的是关注类贷款占比同样是逐年下降,2018年为2.36%,2021年跌破2%为1.75%,2022年下滑至1.63%,去年为1.57%。虽然与招商银行1.1%的占比还有差距,但差距正在缩小。

忧的是中信银行对不良的认定好像偏松。如何会有这样的结论?数据显示,截止到2022年中信银行逾期余额为822亿元,重组贷款余额为125亿元,合计为947亿元。2023年年底,公司逾期余额为894亿元,重组贷款余额175亿元,合计为1069亿元。同期的不良余额分别为652亿元和648亿元。与2022年相比,2023年有更多比例逾期没有计入到不良中去,当然这个可能跟逾期时间长短有关,但计入逾期,未来计入不良的概率增大。

另外,如果不良余额/(逾期余额+重组贷款余额)保持稳定的比例,中信银行2023年不良率可能就不会那么好看,所以未来趋势是否会持续向好还有待观察。

“储备粮”充足:面对逆周期

虽然,中信银行去年对不良认定似乎偏松,但公司“储备粮”却是在不断增厚。

先来看大家最常用的不良拨备覆盖率,中信银行在这组数据上表现尚可,已经超过银行业去年205.1%拨备覆盖率,且呈现逐年上涨趋势。去年为207.59%,上年为201.19%,再之前的几年均低于200%。

挖贝研究院坚持认为,拨备覆盖率并不能全面反映一家银行的全部“家底”,资产减值准备余额可以更全面反映一家银行“家底”。数据显示,截止到2023年年底,中信银行的资产减值准备余额为1846亿元,贷款损失准备余额1345亿元,两者之间的差值达到500亿元,这个差值主要是放在同业业务、金融投资的减值准备。而这之前两年,这个差值均低于500亿元。

500亿元差值特别值得注意。去年招商银行和平安银行,为了实现净利润增长都从过去存下的“家底”中拿出部分资产减值准备来平滑净利润。

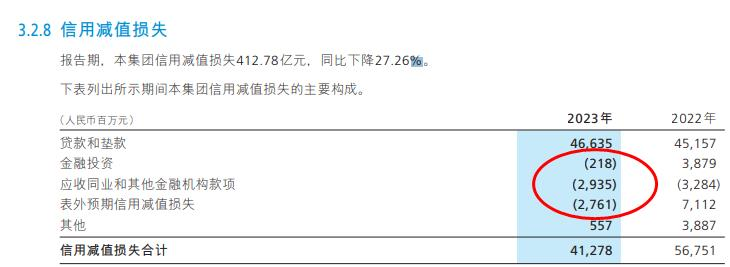

以招商银行为例,2023年,信用减值损失为413亿元,贷款减值损失466亿元。正常来说,贷款减值损失是信用减值损失的一部分,应该低于后者。出现这个反常现象就是,招商银行从金融投资释放2.18亿元减值准备,从应收同业和其他金融机构款项释放29.35亿元减值准备,从表外预期信用减值损失中释放27.61亿元减值准备。

招商银行2023年信用减值损失

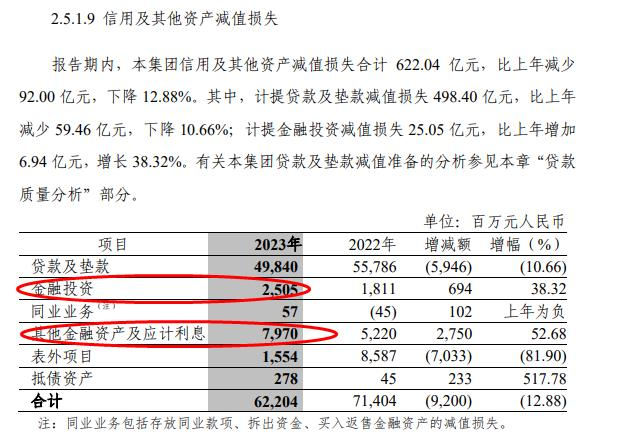

而中信银行去年计提金融投资减值损失25.05亿元,比上年增加6.94亿元,增长38.32%。计提同业业务减值损失5700万元,上年释放4500万元。计提其他金融资产及应计利息减值损失79.7亿元,比上年增加27.5亿元。

中信银行2023年信用减值损失

招商银行释放“家底”,导致去年资产减值准备余额-贷款损失准备余额的差值缩至568亿元,上年为630亿元。因此,招商银行去年年底的“家底”变薄。

从这个角度看,中信银行去年净利润增长是在“家底”变殷实的基础上取得的,是不是更为难能可贵。

相关阅读

- 华厦眼科:实控人苏庆灿与其妹苏世华一致行动协议延长三年 二人合计持股63%

- BMC瑞迈特以智能呼吸算法让家用呼吸机“善解人意”

- 盘龙药业开放日活动落幕:三大核心方向筑牢价值根基 擘画中药创新发展蓝图

- 瑞达期货2025秋季策略会成功举办:解码“破卷”时代新机遇,CTA价值凸显

- 凌志软件筹划收购凯美瑞德 构建金融科技新生态

- 外资密集调研奥比中光,人形机器人产业化提速催热3D视觉赛道

- 人形机器人“图灵时刻”将至,世运电路凭何领跑核心PCB赛道?

- 这家主要产品是木门、墙板的上市公司,要收购半导体企业了!

- 半导体代工“二哥”华虹公司:产能大涨20%,近4成收入来自存储芯片

- 珍宝岛药业产业链协同效应持续发挥,为未来业绩增长积蓄动力

推荐阅读

快讯 更多

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万

- 11-26 09:37 | 炜冈科技拟以1.49亿购买衡所华威9.33%股权 华海诚科拟发行可转债收购炜冈科技所持衡所华威股权