大鹏工业北交所IPO问询分析:回答好三个问题 过会机率不小

分析北交所问询函重点,运筹帷幄之中,决胜于千里之外!

每周四,挖贝跟大家分享北交所IPO问询分析与拟上市公司精彩答复。

今天以大鹏工业(873739)为案例,公司排队上市历程是,2023年11月14日获北交所受理材料,次月12日收到一轮问询,今年2月2日回复一轮问询,2月22日收到二轮问询。

从招股书看,该公司质地不错,属于高端装备制造行业,服务于比亚迪、长安集团等车企超十年,2022年归母净利润4089万元,为国家级专精特新“小巨人”企业。

挖贝研究院统计,一轮问询共12个大问题,细分有57小问,没有特别尖锐度问题。比如关于创新性特征,问题是“披露不充分”,而不是质疑创新性。

挖贝研究院认为,大鹏工业需要重视三个典型问题:一是通过境外关联经销商向境内客户销售,被连问两轮;二是在财务数据方面,被问存货计提等可能影响利润规模的指标;三是在二轮问询中,关于2023年第四季度集中确认大额收入合理性。

上述三个问题,北交所问询并不尖锐。例如,第一个问题只要求说明合理性即可,且最新报告期已无这类情况发生;第二个问题对净利润规模的影响有限,且二轮未关注;第三个问题也是常见问题,只要求说明四季度集中确认大额收入的合理性,因此只要结合行业分析和友商数据,认真回复即可。

【大鹏工业概况】

大鹏工业于2022年6月27日挂牌新三板。李鹏堂及其一致行动人通过直接和间接持有公司股份比例合计为94.13%。

公司主要从事工业精密清洗装备研产销,产品应用于车辆动力总成、新能源三电系统等核心零部件的精密清洗,应用于自动化机加工生产线和装配线上,装备单台销售价数百万元,服役周期7-10年左右,同时公司还提供装备升级改造服务和工业清洗剂等;另外,公司新布局了机器视觉检测产品。

据招股书披露,公司已成长为我国汽车行业工业精密清洗装备的主流供应商之一,服务客户包括比亚迪、长安集团、吉利汽车、长城汽车、广汽集团、上汽集团等主流车企和潍柴动力、东安股份等大型车辆动力总成配套企业,与比亚迪、长安集团等车企建立合作超十年。公司境内业务规模强于内资友商。公司被认定为国家级专精特新“小巨人”企业。2020年至2022年,公司归母净利润分别为2962万元、2744万元、4089万元。

【典型问题一】通过境外关联经销商向境内客户销售

背景:日本公司岛田化成是大鹏工业原控股股东,也是大鹏工业境外业务的主要经销商。2020年至2023年上半年,岛田化成作为大鹏工业的客户,各期交易金额分别为2231.64万元、2146.17万元、2091.28万元和0万元。大鹏工业通过岛田化成将装备或服务提供给潍柴动力、长安集团等境内汽车集团以及境外汽车集团,且通过岛田化成与潍柴动力、重庆长安合作的部分国际招标项目毛利率高于直销模式下毛利率。

一轮问询:说明通过岛田化成向潍柴动力、长安集团等境内客户销售产品而非直接销售的原因,订单获取具体过程及其合规性。说明项目经销毛利率高于向同一客户直销毛利率的原因。

一轮回复:

从获取订单到完成验收的具体过程是,潍柴动力、长安集团发出国际招标,岛田化成参与投标,中标并与客户签订合同,委托大鹏工业生产;大鹏工业生产完成后,将设备拆解运至日本,同时委派员工赴日本境内完成安装调试,潍柴动力、长安集团在日本完成预验收;预验收后,设备再次拆解,由岛田化成负责由日本运输至中国境内;到达潍柴动力、长安集团现场后,大鹏工业负责完成安装调试,潍柴动力、长安集团进行终验收并出具报告。

大鹏工业非直接销售的原因是,潍柴动力、长安集团发布国际招标,岛田化成作为外资厂商参与招标。按照行业经验,该等国际招标中内资企业中标率较低,因此大鹏工业未参与该招标,也未直接获取该等订单。

对于项目毛利率较高,大鹏工业表示,竞标对手是外资设备厂商,竞争对手报价普遍较高。同时,合同以外币签订,存在一定汇兑风险。因此公司在这类业务中报价高于境内直接销售水平。

二轮问询:结合案例及可比公司情况,说明内资企业参与国际招标中标率低的行业经验是否准确,进一步说明公司未直接参与国际招标的合理性,产品生产完成后未直接发货至终端客户,而是运至日本再运回国内的原因,是否具有商业合理性,是否存在通过进出口税收优惠政策获取利益的情况。说明部分境外国际标项目毛利率较高的商业合理性。

虽然关联交易一向是交易所审核过程中重点关注问题,大鹏工业这项问题也被连问两轮,但挖贝研究院分析,问询只是要求公司说明“合理性”等,且公司最新报告期与关联经销商已无交易,只要做好相关情况说明,应不会对上市造成实质性障碍。

【典型问题二】存货跌价计提

背景:2020年至2023年上半年的各报告期末,大鹏工业存货账面价值分别为13,955.53万元、17,649.22万元、18,182.25万元和16,005.73万元,占资产总额的比例分别为50.08%、52.66%、39.41%和38.21%,存货跌价准备或合同履约成本减值准备分别为130.16万元、168.87万元、155.94万元、1.45万元。

一轮问询:说明存货跌价计提的充分性。

一轮回复:

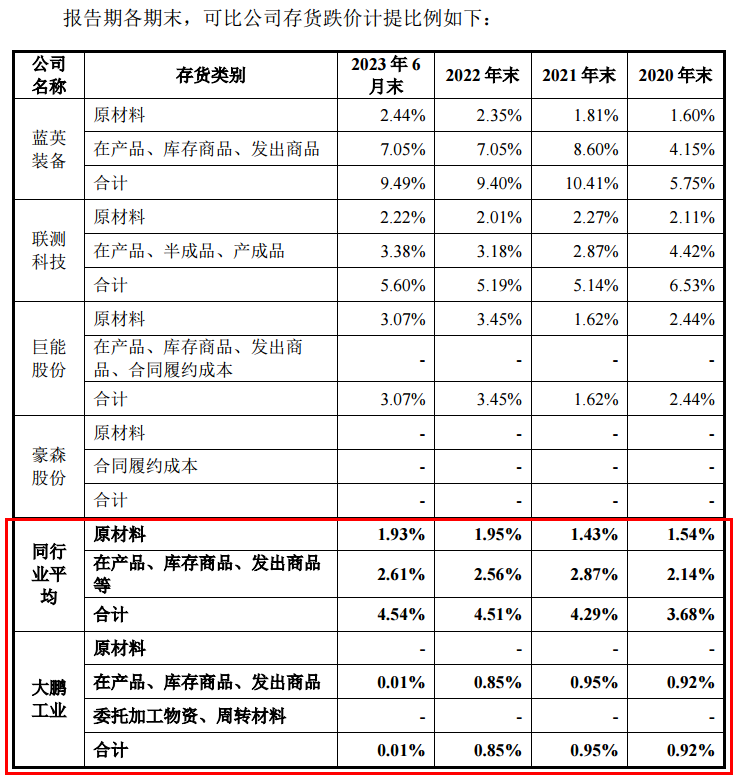

报告期内,公司存货跌价计提比例低于可比公司平均值,主要是公司的跌价计提方法、存货对应的项目具体情况与可比公司存在差异。

如在原材料跌价计提方面,公司原材料在手订单支持率较高,各年均在90%以上,因此跌价计提方式与蓝英装备、联测科技不同,并非按照周转周期、库龄统一计提,而是分为有订单支持和无订单支持两类进行跌价测试。

跌价计提作为影响利润规模的重要因素,也是交易所问询重点。不过挖贝研究院以2022年数据测算,如果按照行业平均水平计提,大鹏工业需多计提300万元左右,与全年4089万元归母净利润规模相比,影响有限。第二轮问询函中,北交所也未追问。

(大鹏工业与可比公司存货跌价计提比例对比)

【典型问题三】2023年四季度确认大额收入

背景:根据经审阅财务数据,2023年1-9月,大鹏工业实现营业收入16,528.56万元,同比下降19.73%;净利润2,206.95万元,同比下降32.42%。公司预计2023年全年营业收入约25,972.19万元,同比增长5.00%,预计2023年全年净利润4,096.32万元,同比增长14.06%。公司2023年第四季度收入占比36.36%,显著高于其他年度。

二轮问询:结合2023年第四季度收入确认等,说明2023年1-9月业绩同比下降而2023年全年预计业绩同比增长的具体原因。说明取得客户提供验收单据关键要素的齐备性(客户名称或logo、验收日期等),是否存在收入确认单据难以辨别客户名称、缺少验收日期等情形,仅有客户签字且关键要素缺失情形下发行人如何核实相关单据的真实有效性。

在年报披露季,企业2023年全年业绩表现,成为影响企业排队上市进展的关键指标。近期新获得证监会注册批复的几家拟北交所上市企业,2023年业绩都增长,其中一家企业利润翻一倍以上。

从已披露数据来看,大鹏工业2023年全年业绩表现不错,净利润增长14%,被问四季度确认大额收入合理性也是常见问题,只要结合行业分析和友商数据,认真回复即可。

推荐阅读

快讯 更多

- 04-30 21:47 | 宏柏新材2023年营收13.85亿净利6497.09万 董事长纪金树薪酬252.74万

- 04-30 21:46 | 园林股份2023年营收6.28亿 董事长吴光洪薪酬60.9万

- 04-30 21:45 | 香雪制药2023年营收22.99亿 董事长王永辉薪酬90万

- 04-30 21:45 | 绿康生化2023年营收5.07亿 董事长赖潭平薪酬46.25万

- 04-30 21:44 | 江苏阳光2023年营收17.17亿 总经理高青化薪酬50.93万

- 04-30 21:43 | 新湖中宝2023年营收172.1亿净利16.31亿 董事长林俊波未在公司领取报酬

- 04-30 21:43 | 金种子酒2023年营收14.69亿 总经理何秀侠薪酬304.96万

- 04-30 21:41 | 黄河旋风2023年营收15.75亿 总经理庞文龙薪酬38.66万

- 04-30 21:40 | 中体产业2023年营收38.11亿净利7194.85万 董事长单铁薪酬64.74万

- 04-30 21:39 | 金发科技2023年营收479.41亿净利3.17亿 董事长袁志敏薪酬163.16万