转融券利率高达17%还要全部借完!从0.9%增长至4.46% A股融券正在发生重大变化

创业板,无疑是当前市场上最吸引眼球的。

统计显示,8月25日,创业板注册制首批18家公司成交总额,达到294.85亿元,超过160只科创板个股成交额的总和(282.69亿元)。

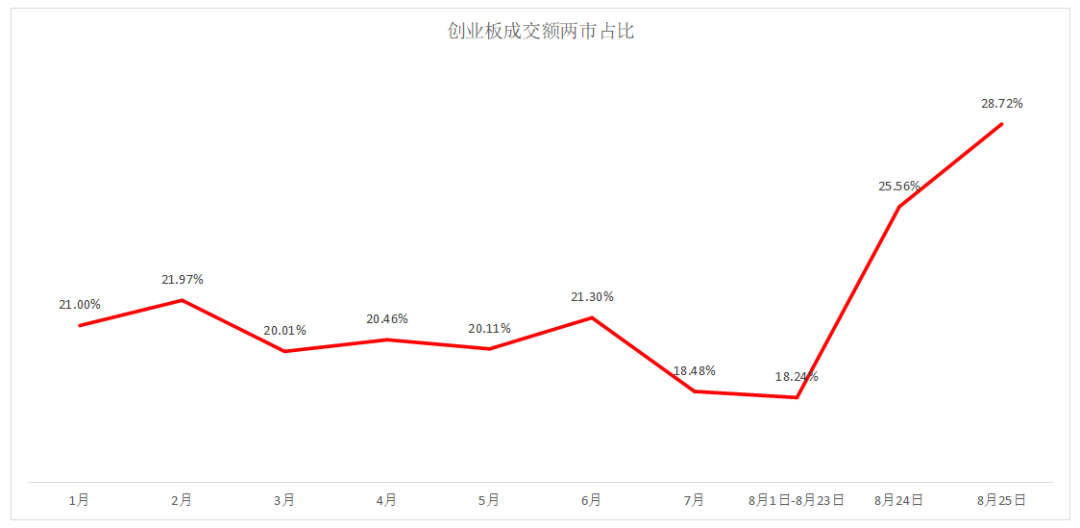

牛牛研究中心对今年以来创业板成交金额在两市占比情况统计如下:

可以看到,8月24日,首批18家创业板注册制新股的上市点燃了投资者的参与热情。创业板成交额两市占比从此前的18.24%提升至25.56%,增长了超7个Pct,而8月25日,这一比例继续增加,占比已接近两市三成。

这与创业板交易规则变更有很大的关系,新股上市5日内不设涨跌幅限制,存量股票涨跌幅为20%,极大的刺激投资者参与热情,一年前的科创板也曾领袖群伦。

不过由于创业板注册制新股上市首日的超高涨幅,平均涨幅高达212.37%,10只个股上市即翻倍,暗潮也开始涌动。

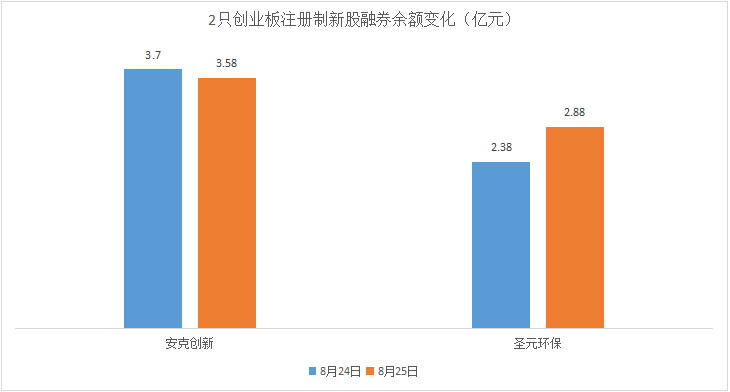

《深圳证券交易所创业板交易特别规定》显示,按创业板注册制发行上市的股票,自上市首日起即可作为融资融券标的。Choice数据库显示,创业板注册制新股中已有2只出现融券交易,分别是安克创新和圣元环保,两家公司融券余额变化如下所示:

而这两家公司的转融券利率也远高于其他公司。

证金公司官网显示,8月24日,安克创新转融券确认成交股数为306.26万股,分为两笔,期限均为28天,转融券利率分别为16.6%、17.1%;圣元环保转融券确认成交量为538.30万股,分为3笔,期限也都是28天,转融券利率分别是14.1%、16.6%、17.1%。

同一天,创业板存量股票温氏股份的一笔28天期限的转融券,利率仅为3.7%,金力永磁的也为3.7%。

这与创业板注册制新股可供出借的券源极为有限有关。

根据6月12日发布的《创业板转融通证券出借和转融券业务特别规定》(以下简称“特别规定”),符合条件的公募基金、社保基金、保险资金等机构投资者,以及参与IPO的战略投资者,可作为出借人参与证券出借。

出借的证券类型包括三类:(1)无限售流通股;(2)战略投资者配售获得的在承诺的持有期限内的股票;(3)符合规定的其他证券。

“特别规定”第二十条指出,“战略投资者在承诺的持有期限内,可以按本规定向中国证券金融公司借出配售获得的股票,该部分股票出借后,按照无限售流通股管理。”

对创业板注册制新股而言,短期内,仅战略投资者配售股份可被出借。

然而,与科创板要求强制跟投不同,创业板仅对未盈利,红筹架构,特殊投票权以及高价发行的四类公司采取强制性跟投。公开资料显示,安克创新和圣元环保是18家创业板注册制新股中唯二的有战略投资者的企业。

“特别规定”第十条要求,“对于发行人首次公开发行股票向战略投资者配售的,深交所于每个交易日公布该股票可出借和已出借且尚未归还的战略配售股票数量,以及限售流通股和无限售流通股数量。”

深交所官网显示,安克创新和圣元环保的可出借股份均只有0.01万股,如下:

由于无论是约定申报还是非约定申报方式下,最低单笔申报数量都不得低于1000股(份),这意味着两家公司已经定格出借,无余粮。

事实上,去年科创板开市后,也发生过类似的事情。

公开数据显示,去年8月21日,科创板股票安集科技进行了一手转融券交易。该交易期限为28天,数量为3000股,交易利率为18.60%。

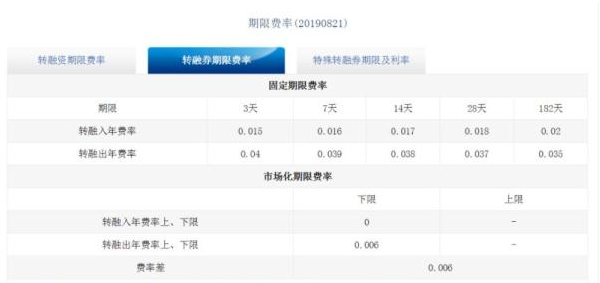

证金公司当日期限费率显示,28天期转融券固定年化费率为3.7%,市场化期限费率暂无上限。固定期限转融券费率适用于科创板非约定申报方式,市场化费率适用科创板约定申报方式。

上交所官网显示,安集科技采用的正是约定申报方式。

不过当时安集科技出借股份数量仅3000股,而安克创新和圣元环保则几乎是将战略配售股份几乎全部出借,两者差异较大。

不过,融券业务实际上已经发生了很大的变化。

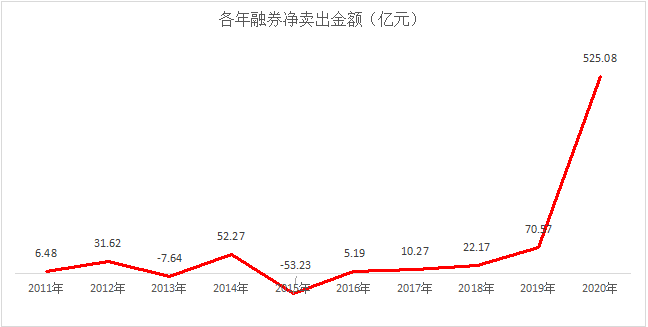

Choice数据库显示,2011年至今,10年间,融券净卖出金额各年变动如下所示:

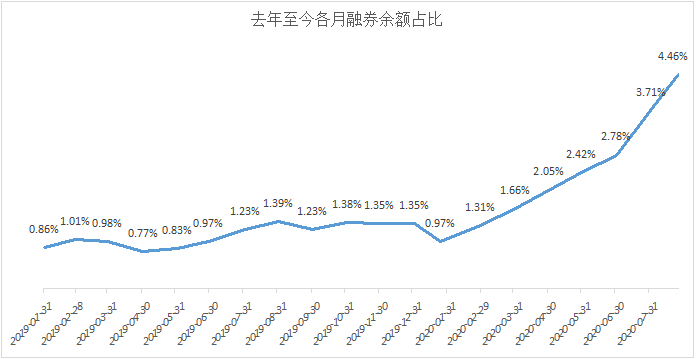

不仅如此,统计显示,A股融券余额占两融余额比例已从去年年初的0.86%增长至4.46%,如下:

创业板注册制改革,很重要的一点,是基本遵循了科创板此前的成功经验,首批上市新股的表现也与科创板如出一辙,这是否需意味着创业板的融券业务未来仍有很大的提升空间呢?

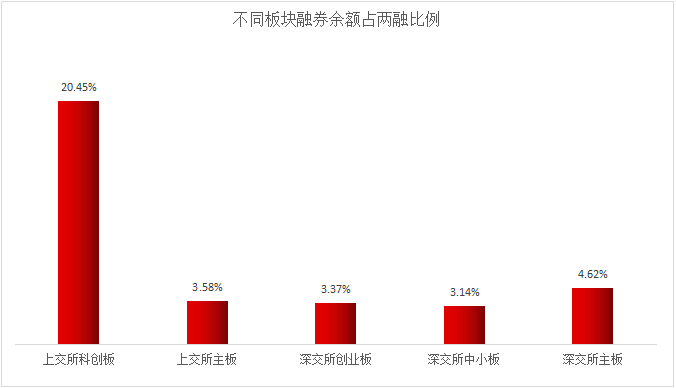

数据显示,目前,科创板融券占比远高于其他板块,超过20%,而创业板则仅3.37%,如下所示:

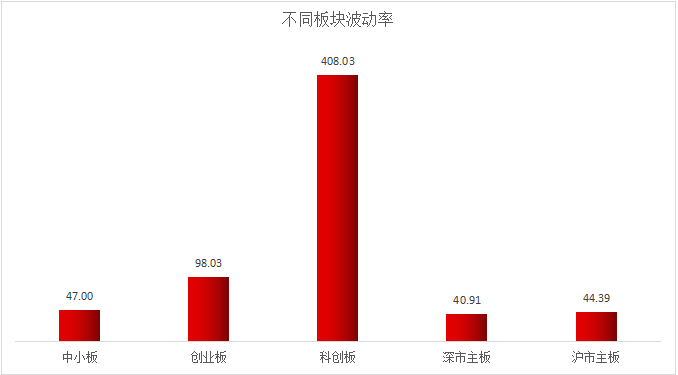

这与科创板交易制度设计下,波动性更大有一定关系。与看跌期权有点相似,融券标的波动性越大,获利性越强。这很好理解,超高的资金成本下,如果股价波动幅度过小,利率都无法覆盖。

牛牛研究中心对2019年7月至今不同板块的收益率波动性整理如下:

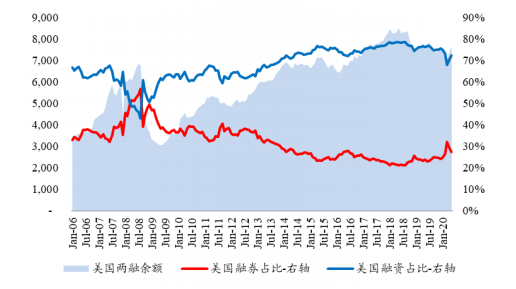

随着创业板涨跌幅从10%扩大至20%,可以预见的是该板块未来波动性也将有一定程度的提升。不仅如此,与美国等成熟金融市场相比,我国融券业务仍处于较低水平,美国融券余额占比已接近30%。

安克创新和圣元环保领头,创业板的融券业务是否会迎来爆发呢?需要注意的一点是,科创板新股因为强制跟投机制的存在,券源较创业板更充足,未来重点或许在存量股票上。

融券和融资一样有利于价值发现,纠正不合理估值,维护正常的市场生态环境。去年至今,关于两融方面的政策不断出炉,科创板和创业板或许让A股做空更进一步!

相关阅读

- 沃飞长空深耕电动垂直起降飞行器赛道 技术与商业化双轮驱动产业发展

- 问界登陆央视《顶级实验室》 赛力斯魔方技术平台2.0彰显硬核技术实力

- CCTV聚焦绝味:“匠心+科学”共筑卤味品质标杆

- 重磅官宣!TikTok Shop 美区年度大会,2026 品牌增长新方向全在这

- 一马当先!第34届深圳礼品家居展,百万新品助力全场景礼赠“开门红”

- 赛力斯产销快报:前2月销量增长56% 高端化战略持续向上

- 绿色甲醇产业迎来制度性拐点,中国天楹凭“有效供给能力”构筑成长新曲线

- 红黄蓝幼儿园托班体验官招募,为2岁宝宝开启成长新旅程

- 豪士面包捐赠30万元,爱心潮涌助力嫣然天使儿童医院汇聚公益力量

- AI办公新风口?易点云自研构筑算力服务新范式!

推荐阅读

快讯 更多

- 01-28 11:21 | 启佑志愿重磅升级:首创“就业导向型”志愿填报新模式,破解升学与就业脱节难题

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万