南都电源装机规模超过1000MWh领先于同行 5G与数据中心提供用户侧新增长点

2020年是“十三五”的收官之年,也将是储能产业触底上扬之后的回暖之年。2019年国内储能产业项目锐减,增速首次下滑。据高工锂电初步统计,2019年国内储能锂电池出货量为0.7GWh,同比下降75%,产业链普遍承受着巨大的压力。

但在新基建的东风劲吹下,储能行业在2020年再次受到市场关注,产业链上优质企业的股价表现亮眼。Wind数据显示,年初至今,阳光电源股价上涨85.15%,宁德时代上涨80.67%,南都电源上涨38.40%。电源设备整体上涨45.89%,在104个申万二级行业中排名14。

本文,牛牛金融研究中心将梳理储能行业的主要技术的发展情况、市场容量,及相关标的与企业现状,为读者提供参考。

抽水储能占主导地位 电化学储能规模迅速扩张

传统电力系统包括发、输、配、用四个步骤,是一个即发即用的系统和单向的潮流结构。而电力储能技术,可以通过装置与物理介质将电力储存起来,以便以后需要时利用。

储能技术可以平抑白天与夜晚用电量差异对供电系统造成的压力,同时,在能源转型的需要下,储能技术可以通过存储,把不稳定的光伏、风能发电变得可控、可调度,是可再生能源高效入网、智能电网建设以及全球能源互联建设的关键技术。

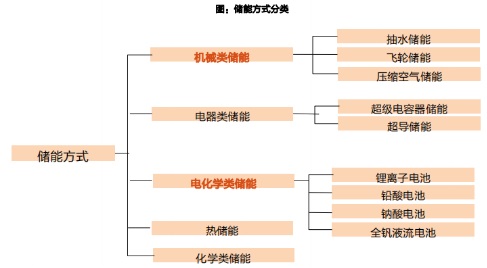

以存储介质的不同,储能技术有以下几大类:

来源:天风证券

其中,抽水储能技术是目前应用最广泛的、大容量储能技术,其原理是将多余的电能转化为水的势能,在需要的时候再利用水的势能重新发电。抽水储能技术已有100多年的历史,技术相对成熟,优点是使用寿命长(80-100年),效率可达65%-80%,适用于大规模、集中式的能量存储;缺点是投资成本高、回报周期长,且受地理位置限制较大。

当前,世界范围内抽水储能占比大,但由于受地形、建设周期长等限制,无法满足用户侧应用场景。而电化学储能几乎不受自然条件影响,利用化学能实现储能,具有响应速度快、容量调整灵活的优势,储能效率约为75%-95%。电化学储能是占比居其次的储能方式。考虑LFP的经济性,未来有望成为国内储能电池的主要方向。

根据CNESA(中关村储能产业技术协会)全球储能项目库的不完全统计,截至2019年底,全球已投运储能项目累计装机规模 183.1GW。其中,抽水蓄能的累计装机规模最大,为171.0GW占比高达93.4%,同比下降0.9个百分点(这一数据在2013年底高达99%),但仍处于主导地位;电化学储能的累计装机规模占比第二,为 8216.5MW,占比为4.5%,同比增长0.9个百分点。

根据 CPIA 统计数据,截至2018年底,电化学储能累计装机6.63GW,同比增长 126.4%;2013-2018年新增装机年均复合增长率高达113.86%。截至2019年全球累计电化学装机达8.22GW,同比增长24.02%,受中国市场影响,新增装机1.59GW,同比下降56.98%。从应用端来看,用户侧应用占比最高为28%,其他应用领域趋于均衡。

尽管2019年中国储能遇冷,但仍是全球份额较大的市场。根据美国能源部DOE数据库统计,截至2020年1月10日,全球电化学项目数量高达991个,美国储能装机规模和项目数量再次均位列全球第一,中国位列全球第二,其次是日本、西班牙、意大利(截止2020年1月)。

我国储能行业增长稳定 峰谷电价套利场景需求大 5G、数据中心为新增长点

根据 CPIA 统计数据,截至2019 年底,我国电化学储能累计装机 1592.3MW,同比增长 48.4%;新增装机 591.6MW,同比下降 23.7%。考虑到2018年相对激增,储能行业仍然是维持稳步增长的状态。

根据国信证券的预测,预计到 2025 年我国大部分地区用户侧储能可实现平价(即用户储能当用户侧储能系统成本降至约1500 元/KWh),储能市场空间可达6500亿。

由此,在存量市场渗透率为 30%情况下,我国储能装机规模可达 435.1GWh,市场规模达6526.5 亿元。其中,存量市场储能装机394.6GWh,市场规模可达 5919.0 亿元。假设此阶段电池:光伏配置比例为15%,在放电时长4h,年新增集中式光伏 8.1GW,渗透率为 30%,则所需储能8.1GWh,年新增市场规模达121.5亿元。

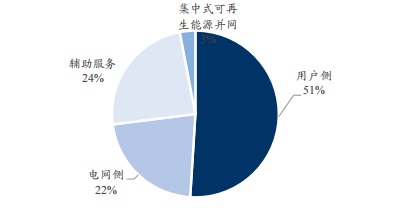

储能技术可运用在电力系统的不同阶段。其中,用户侧仍是储能最大的应用市场,占比为51%(CNESA,截止2019年底)。用户侧是指用于削峰填谷电价套利、光伏+储能、通信基站备用电源、数据中心备用电源,以及构建微电网等。其次是电网侧,占比22%,即将储能技术用于平滑新能源发电,平滑新能源输出;还有输配电侧占比24%,主要用于调峰调频,削峰填谷,增加电网稳定性。

根据国信证券的统计,2019 年广东、湖南等地电网侧火储联合投运装机较多,但《输配电定价成本监审办法》的出台,明确了“电网企业投资的电储能设施明确不计入输配电定价成本”。意味着短期内电网侧项目建设缺乏盈利渠道支撑,电网侧储能的发展受到制约。

结合2020年趋势,用户侧“5G+储能”也是一大需求增长点。随着5G建设加速,配套储能电池市场需求开始爆发。3月4日,中国移动发布的《2020年通信用磷酸铁锂电池产品集中采购招标公告》称,全国通信基站进行升级改造建设逐步开启。

还值得关注的是用户侧“数据中心+储能”的应用场景。数据中心作为互联网行业的关键基础设施,其运行必须保证用电的安全性和连续性。适当配置储能系统,一方面可以作为备用电源,另一方面还可以充分发挥削峰填谷作用,以节约电费、降低数据中心整体PUE。长期来看,储能将向更加市场化的方向发展。

来源:国信证券

电池占成本40% 储能领域分化为“电池派”和“PCS派”

市场化的发展趋势对储能行业提出了天然的平价要求,在此背景下,能源领域原本主营电池,以实现降本提效,增加经济效益的作用。

从产业链的角度,储能系统集成位于产业链中游,成本下降在很大程度上依托于上游原材料的降本增效。

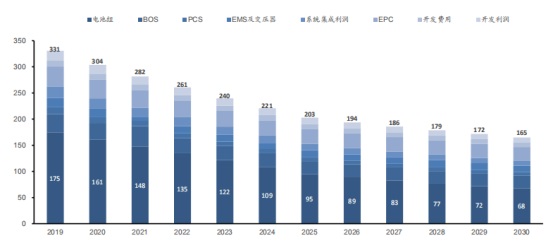

具体来看,电化学储能系统主要由电池组、电池管理系统(BMS)、储能变流器(PCS)、能量管理系统(EMS)及其他电气设备构成。其中电池成本占比约为 40%,是储能电站建设的主要成本来源。 根据GTM数据统计显示,2012 至 2017 年电化学储能电站成本大幅下降 78%,单位KWh成本由2100美元下降至 587 美元。

图:储能各成本下降趋势预测

来源:国信证券

由此,原本主营为能源电池相关业务的企业有发展储能业务的先天优势,PCS、系统集成领域也均有涉足储能的企业(大体可分为“PCS派”与“电池派”)。如宁德时代、比亚迪、南都电源(电池)、阳光电源(PCS)等。

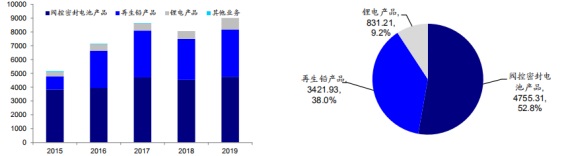

以南都电源为例,自2011年起进入储能行业,投建国内第一个储能示范项目“东福山岛风光柴储能电站”,经过多年的探索和拓展,公司已具备从储能产品及系统的研发生产、系统集成到运营服务的系统解决方案的能力,在用户侧、电网侧、新能源发电侧均已实现大规模应用。

针对储能系统,公司可以提供铅炭及锂电等多种解决方案,其中铅炭电池主要应用 于能量型应用场景,包括用户侧储能、分布式储能等;锂电主要应用于功率型应用场景, 包括电网调峰调频等。截止2019 年底,公司在全球储能装机规模超过1000MWh,遥遥领先于同行。根据中关村储能产业技术联盟统计,公司2017年、2018年连续两年国内新增电化学储能项目中装机规模、功率规模均列第一。

而PSC派的主要代表为阳光电源。阳光电源深耕逆变器行业(即PCS,是蓄电池、交流负荷以及交流电网的转换环节)20余年,全球出货量排名第2位,2017年前公司以国内市场为主,出货量占比约90%。近年大力开拓海外市场,海外出货量占比快速提升,预计2019年将超 50%。

阳光电源于2014 年开始布局储能,和三星SDI(三星电池子公司)合作设立两家合资公司。依托此前在逆变器领域积累的技术、研发等优势,围绕储能设计多款产品,涵盖储能集成、锂电池、能量管理系统以及变流器、直流器等多个环节。2020 年 2 月,阳光电源推出集中式逆变器SG3125HV,中国效率突破 98.55%,100MW 电站25年可 提高发电量 180 万 KWh;支持 1.8 倍以上超配及最大12.5MW 子阵设计,据测算,100MW电站,初始投资可以减少 1000 万元以上。

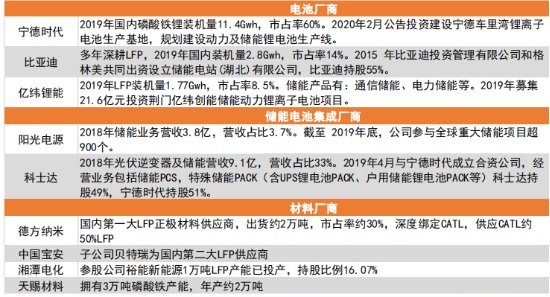

储能行业其他标的列举如下:

来源:天风证券

政策利好:电力市场开发是储能商业化的重要前提 储能系统商业价值逐步显现

从政策面上看,我国电力改革的大背景下为储能行业提供了前所未有的发展机遇,行业整体商业价值将逐步显现。

追溯到1996,我国开始了电力的市场化改革探索。1996 年出台的《电力法》赋予电力企业作为商业实体的法律地位。从1998年开始,我国尝试在电力行业实行“厂网分开、竞价上网”的改革,并确定山东、上海、浙江及东北的辽宁、吉林、黑龙江 6 个电网为首批“厂网分开”的试点单位。厂网分开是指将国家电力公司管理的资产按照发电和电网两类业务划分,并分别进行资产重组。厂网分开后,原国家电力公司拥有的发电资产,除华能集团公司直接改组为独立发电企业外,其余发电资产重组为规模大致相当的3至4个全国性的独立发电企业,由国务院分别授权经营。

自2002年开始,我国开放发电侧竞争,垄断格局逐渐打破。2002 年,国务院印发《电力体制改革方案》(5 号文),标志着我国电力市场改革的正式开始。

同年,国家电力公司被拆分为两大电网公司,五大发电集团和四家辅业集团,发电环节产业集中度大幅下降,国家电力公司独家垄断的电力市场格局被初步打破。同时通过在发电侧引入多元投资主体,建立了发电侧企业竞价上网的竞争机制。从根本上改变了长期以来电力市场供给不足的矛盾,但也造成了发电行业整体产能过剩。

2015 年至今为我国电力发展的第三阶段。2015 年,国家发布《关于进一步深化电力体制改革的若干意见》(中发[2015]9 号),标志着我国新一轮电力体制改革的开始。

电改的基本原则和重点是区分竞争性和垄断性环节,按照“管住中间、放开两头”的体制架构,在发电侧和售电侧开展有效竞争,培育独立的市场主体,着力构建主体多元、有序向社会资本开放配售电业务,形成适应市场要求的电价机制,竞争有序的电力交易格局。现阶段的电力市场化改革工作处于起步阶段,距离一个成熟运行的电力市场还有很大差距。

伴随着电力市场化改革的进一步深入,可以预见国内储能市场将进一步迎来发展黄金机会。2015年重启的新一轮电力体制改革,在价格机制调整、售电市场放开、直接交易和辅助服务市场试点建设方面取得了突破性进展,这正在为储能技术规模化应用和新增价值收益点铺平道路:输配电价改革是价格机制调整的第一步,由此所带来的未来整个价格机制的形成将决定储能产业的走向,售电市场放开为储能技术应用提供了平台,而辅助服务市场建设为储能创造了价值增值的机会,仅通过峰谷差价获取收益的商业模式将随 着市场化程度的深入而发生本质改变。开放的电力市场是储能商业化的重要前提,储能系统也将在市场应用中会获得更高的基础价值。

相关阅读

- 沃飞长空深耕电动垂直起降飞行器赛道 技术与商业化双轮驱动产业发展

- 问界登陆央视《顶级实验室》 赛力斯魔方技术平台2.0彰显硬核技术实力

- CCTV聚焦绝味:“匠心+科学”共筑卤味品质标杆

- 重磅官宣!TikTok Shop 美区年度大会,2026 品牌增长新方向全在这

- 一马当先!第34届深圳礼品家居展,百万新品助力全场景礼赠“开门红”

- 赛力斯产销快报:前2月销量增长56% 高端化战略持续向上

- 绿色甲醇产业迎来制度性拐点,中国天楹凭“有效供给能力”构筑成长新曲线

- 红黄蓝幼儿园托班体验官招募,为2岁宝宝开启成长新旅程

- 豪士面包捐赠30万元,爱心潮涌助力嫣然天使儿童医院汇聚公益力量

- AI办公新风口?易点云自研构筑算力服务新范式!

推荐阅读

快讯 更多

- 01-28 11:21 | 启佑志愿重磅升级:首创“就业导向型”志愿填报新模式,破解升学与就业脱节难题

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万