实业发展的云计算+IDC服务商首都在线:增长性与财务稳健双全其美

1848年的一个平常的下午,一个叫马歇尔的木匠在美利坚河与圣克拉托河交汇处的一个叫约翰沙特的磨坊发现了一粒金粒,波澜壮阔的美国西部淘金热由此拉开序幕。不过这场淘金热并没有留下名振后市的黄金公司,留下的是李维斯(Levi's)——牛仔裤的发明者。

李维斯成功的秘诀在于他们避开了竞争激烈的淘金市场,专注于为淘金者提供坚实耐用的服装。

这一幕与152年后的今天颇为相似,新冠疫情深刻地改变了我们的日常生活,在线办公、在线课堂、在线娱乐市场全面爆发,无数创业者和上市公司争先恐后地涌入上述领域。但是,这毕竟是一个竞争激烈的市场,微软、亚马逊、腾讯、阿里巴巴等国内外巨头无不深耕于此。

那么在蓬勃发展的云服务市场,有没有牛仔裤之于淘金热这样需求稳定但竞争相对缓和的市场。答案是肯定的,它就是IDC(Internet Data Center,互联网数据中心)市场。IDC是为计算机系统提供安全稳定持续运行环境的一种特殊设施,可以理解为将数据集中存储和运作的“数据图书馆”,是远程会议、在线课堂等应用得以正常运行的基础。

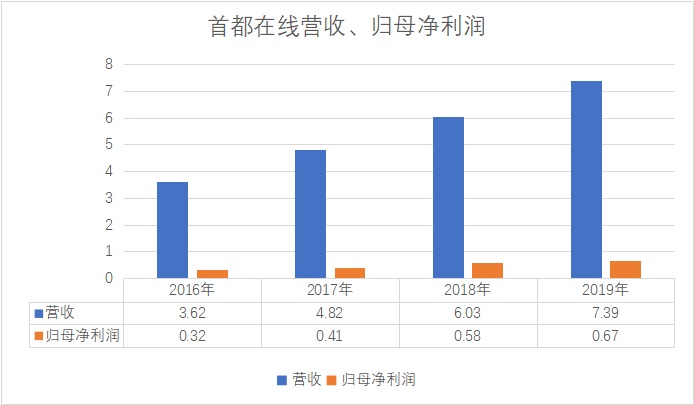

7月1日正式上市的首都在线(300846.SZ)正是一家深耕于IDC市场的公司,得益于游戏、电商、视频、教育、大数据等市场的快速发展,2016年至2019年期间,首都在线仅用3年时间,营收、净利润就翻了一倍;而今新冠疫情之下,首都在线无疑又迎来了新一轮的发展机遇。

业绩三年翻倍 财务稳健有息负债低

在一般的商业现象之中,高增长与稳健是很难共存的,在高速增长的情况下,公司的资产负债表往往不会好看。但首都在线是个例外,2016年至2019年期间,在业绩三年翻倍的同时,其有息负债维持在一个极低的水平。

首都在线财报显示,2016年至2019年,该公司营收分别为3.62亿元、4.82亿元、6.03亿元、7.39亿元;归属母公司股东的净利润分别为0.32亿元、0.41亿元、0.58亿元、0.67亿元。

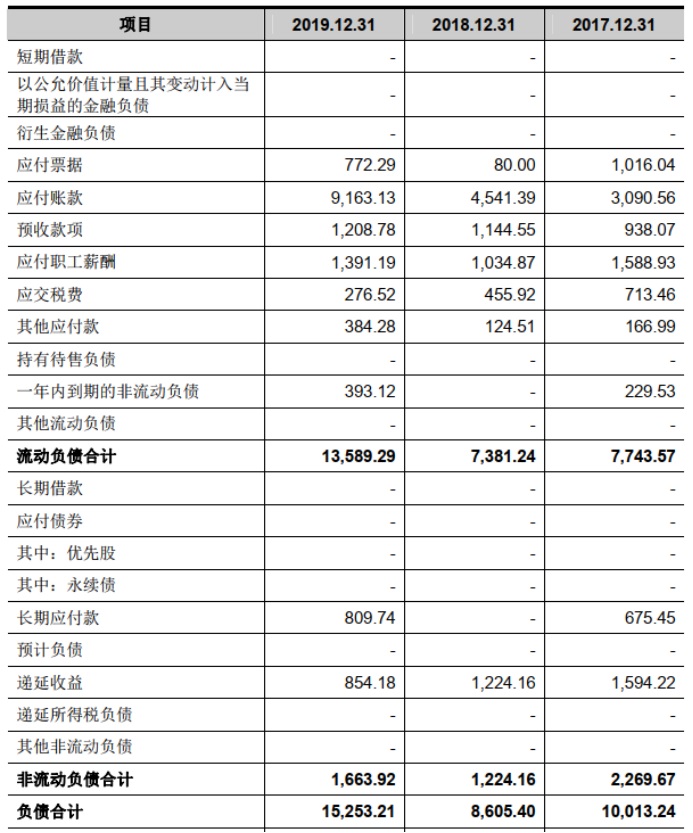

在业绩高速增长的同时,首都在线的资产负债率也维持在一个较低的水平,2016年至2019年,其资产负债率分别为29.32%、15.94%、13.56%、19.60%。更重要的是,首都在线的负债全部为经营性负债,有息负债极低。

首都在线资产负债表显示,2017年至2019年,公司没有短期借款、长期借款等有息负债,其负债全部是应付票据、应付账款、应付职工薪酬、长期应付款等经营性负债。

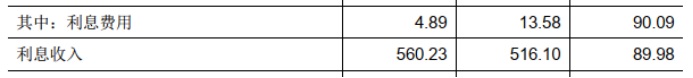

首都在线的利息费用也反应了其有息负债极低的情况,2017年至2019年,其利息费用分别为90.09万元、13.58万元、4.89万元。

那么作为一家IDC服务商,首都在线为何能在有息负债极低的情况下,保持业绩的高速增长呢?一个众所周知的事实是,建设IDC机房是需要大量的资金的。

首都在线的特殊之处在于,虽然它是一家IDC服务商,但是首都在线没有IDC机房。

首都在线表示,公司自成立以来坚持轻资产运营模式,一直采用租赁机房的模式开展 IDC和云服务业务。

这样做的好处是,相较于自建机房模式,租赁机房模式的投资金额小,回报期短,可以根据业务发展情况对租赁规模及时调整,减少资源闲置。

首都在线三驾马车:研发驱动、出海、云计算

从行业来看,首都在线所在的IDC产业无疑是一个朝阳产业,特别是疫情之下,随着在线办公、在线教育市场的爆发,IDC产业无疑将迎来新一轮的增长周期。

根据最新发布《2019-2020中国IDC产业发展研究报告》,2019年中国IDC业务市场规模达到1562.5亿元,同比增长27.2%,而2020和2021年,中国IDC产业将迎来新一轮大规模增长,预计到2021年市场规模将超过2700亿元,同比增长超30%。

但问题在于,行业好并不等于公司好,行业在增长并不意味着公司业绩一定会增长。那么,首都在线未来增长的逻辑何在。

和普通IDC厂商不同,首都在线是一家兼具IDC业务和云计算业务的厂商。首都在线认为,IDC与云计算相结合,不仅能够深度契合大客户的需求,还能根据市场竞争和客户需求、业务盈利情况,将资源和精力在IDC和云计算两项业务间进行调整,从而促进公司的业务发展和利润增长。同时,也让公司发展更加稳健,抗风险能力更强。

不过,IDC业务和云计算虽好,但多了一项业务,也就意味着多了一份竞争。所以为了使得公司在业务扩大的同时保持竞争力,在A股可比上市公司中,首都在线是最重视研发的企业之一。

2017年至2019年,首都在线研发费用分别为3924.55万元、4820.22万元、5350.42万元,分别占当期营收的8.15%、7.99%和7.24%。

首都在线选取了光环新网、数据港、高升控股、奥飞数据、网宿科技、优刻得等上市公司作为可比公司。2019年,光环新网研发费用率为3.34%、数据港研发费用率为3.67%、高升控股研发费用率为3.57%、奥飞数据研发费用率为2.66%、网宿科技研发费用率为为11.01%、优刻得为12.41%。

对比之后不难发现,首都在线的研发费用率虽然不是行业最高,但却是光环新网、数据港、高升控股、奥飞数据的2倍左右。在强大的研发实力的支撑下,以及IDC和云计算相结合的优势,首都在线获得了一大批知名企业的认可,支撑了公司的高速发展。

数据显示,截止目前,首都在线积累了哔哩哔哩、绿洲游戏、唯品会、蘑菇街、爱奇艺、快手、VIPkid、汇量科技等一批行业优质客户和成功案例。中国超过40%的国内top100互联网公司都在使用首云的产品和服务。

除了研发驱动和云计算与IDC相结合,首都在线另一大优势是出海早。

首都在线是国内最早出海的云计算服务商之一,2013年美国达拉斯云数据中心建成,2015年,日本、新加坡、德国、洛杉矶云数据中心建成……

截至目前,首都在线已在美国(达拉斯、洛杉矶、纽约)、欧洲(法兰克福、阿姆斯特丹)和亚太(北京、上海、广州、无锡、香港、台湾、新加坡、韩国、日本、印度等)部署了近20个节点,节点间通过光纤专线连接,5分钟即可完成全球业务多点部署。

另外,首都在线携手Dell、intel、VMware、红帽等全球合作伙伴,打造了“全球采购、全球交付、快速部署”的出海交付体系,可实现在全球主要地区的IT定制化部署,帮助企业业务出海。

目前,首都在线的境外业务已经初具规模,2017年至2019年,首都在线来自港澳台地区的收入分别为0.11亿元、0.16亿元、0.26亿元,来自海外的收入分别为0.66亿元、0.99亿元、1.21亿元。2019年,来自海外和港澳台地地区的收入,占到了首都在线2019年营收的约20%。

有效申购倍数为7650倍 首日涨幅44%

2020年6月18日,投资者可以在线申购首都在线,申购代码为300846,发行价格为 3.37 元/股,发行数量为 5000 万股,全部为新股发行,无老股转让。

根据首都在线的初步发行方案,网下初始发行数量为 3500 万股,占本次发行总量的 70%;网上初始发行数量为 1500 万股,占本次发行总量的 30%。

开放申购后,首都在线获得了投资者的踊跃认购。其网上发行有效申购户数为 1291.3940万户,有效申购股数为114,748,848,500股,网上初步有效申购倍数为 7649.92323 倍,高于150 倍。最终,首都在线和保荐机构(主承销商)决定启动回拨机制,将本次发行股份 60%由网下回拨至网上。回拨机制启动后,网下最终发行数量为 500 万股,占本次发行数量的 10%;网上最终发行数量为 4,500万股,占本次发行数量的 90%。

7月1日,是首都在线上市首日,首都在线报收4.85元/股,较发行价上升44%。

相关阅读

- 金字火腿年内两次换总裁:董事长之子、90后郑虎上任 员工人均薪酬13万元

- 实力认证!苏博特荣膺 “新能源新材料卓越竞争力上市公司”

- 万得凯续聘黄曼为董秘:2024年薪酬31万 今年前三季度公司净利减少28%

- 长亮科技聘任周金平为董秘:此前任公司证券事务代表 今年前三季度公司亏损1139万

- 澳华内镜续聘施晓江为董秘:2024年薪酬93万 今年前三季度公司亏损5609万

- 海能达续聘周炎为董秘:2024年薪酬144万 今年前三季度公司净利减少26%

- 日丰股份续聘黎宇晖为董秘:2024年薪酬34.92万 上一任内公司市值增加19.11亿

- 硬科技铸就新型电力装备新标杆,荣信汇科冲刺科创板,助力双碳与东北振兴

- 菲达环保荣膺 “高端制造卓越竞争力上市公司” 创新引领绿色发展

- 贝特瑞:参与杉杉集团及其全资子公司实质合并重整投资人招募

推荐阅读

快讯 更多

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万

- 11-26 09:37 | 炜冈科技拟以1.49亿购买衡所华威9.33%股权 华海诚科拟发行可转债收购炜冈科技所持衡所华威股权