84天见证科创板速度!首只打新股688001来了!

225天的准备,科创板上市发行工作正式启动。

6月19日凌晨,苏州华兴源创科技股份有限公司(以下简称“华兴源创”)对外披露了《首次公开发行股票并在科创板上市招股意向书》、《科创板上市发行安排及初步询价》等相关公告,正式启动科创板IPO发行工作。在受理时间没有优势的情况下华兴源创实现了“弯道超车”,从受理到注册生效,历时84天,见证了科创板速度,成为科创板第一家启动IPO发行工作的企业。

84天见证科创板速度

3月27日晚,上交所披露了第二批受理科创板上市申请的企业名单,共计8家企业,华兴源创在名单之列。华兴源创位于苏州工业园区,是继江苏北人、和舰芯片之后第三家科创板上市申请获得受理的苏州企业。

6月11日,上交所科创板股票上市委员会召开了2019年第2次审议会议,审议结果显示福建福光股份有限公司、苏州华兴源创科技股份有限公司、烟台睿创微纳技术股份有限公司首发发行上市申请均获得了通过。华兴源创成为继苏州天准科技股份有限公司后江苏省内第二家科创板过会企业。

6月13日,科创板开板仪式在上海举行。当日,证监会官网披露了华兴源创注册申请文件。

6月14日,提交注册仅一个工作日,华兴源创就拿到了证监会科创板IPO注册“通行证”。6月14日晚间,证监会发布消息称,证监会按法定程序同意苏州华兴源创科技股份有限公司、烟台睿创微纳技术股份有限公司2家企业在科创板首次公开发行股票注册。

6月18日晚间,上交所官网显示睿创微纳与华兴源创科创板注册生效。当日晚间,科创板股票发行上市审核系统披露了证监会关于同意烟台睿创微纳技术股份有限公司与华兴源创两家公司首次公开发行股票注册的批复。依据文件要求,两家公司发行股票应严格按照报送上交所的招股说明书和发行承销方案实施,批复自同意注册之日起12个月内有效。

明星客户云集的科创板第一股

招股书显示,华兴源创主要从事平板显示及集成电路的检测设备研发、生产和销售,公司主要产品应用于 LCD 与 OLED 平板显示、集成电路、汽车电子等行业。作为一家专注于全球化专业检测领域的高科技企业,华兴源创凭借优秀的研发设计与生产能力,公司成为国内外知名企业的合作伙伴,目前公司主要客户包括苹果、三星、LG、夏普、京东方、JDI等行业内知名厂商。

2016年至2018年,公司实现营业收入5.16亿元、13.7亿元、10.05亿元,实现归属于母公司的净利润1.8亿元、2.1亿元、2.43亿元,其中,研发费用投入分别为4771.98万元、9350.78万元、1.39亿元,研发费用占营业收入的比重分别为9.25%、6.83%、13.78%。

目前公司自主研发的各类测试设备主要应用于全球高端移动触控产品制造流程中,在LCD与柔性OLED触控检测上突破了国外长期的垄断,改变了我国主要依赖进口的状况。有研究显示,新一轮半导体景气周期有望开启,设备端有突破企业值得关注。2019年将是半导体产业新旧动能转换过渡期,随着5G时代序幕开启,并带动物联网、AI需求逐步崛起,有望引领半导体行业进入新一轮成长周期。目前半导体检测设备仍由国外厂商爱德万、泰瑞达等占据,进口替代是长期趋势,有突破的国内设备企业值得关注。

招股意向书显示,目前公司电池管理系统芯片检测设备已经获得国际知名消费电子企业认证,且已与多家客户签订订单,总金额超过3亿元,相关检测设备已陆续交付。公司董事会秘书蒋瑞翔在接受《证券日报》记者采访时表示,公司超过3亿元的订单全部来自电池管理系统芯片检测设备,相关技术积累源自公司多年持续不断的自主研发投入,具备市场竞争力。“公司电池管理系统芯片检测设备是公司在集成电路领域的重要突破,随着公司在集成电路领域的持续积累,未来公司在集成电路领域的营收及占比有望进一步提升。目前电池管理系统芯片检测设备的订单正在不断向下游客户交付。此外公司自主研发的超大规模数模混合SOC芯片测试平台及CIS芯片测试机正在交付下游客户进行量产验证。”

本次IPO,华兴源创拟募集的资金除补充流动资金外,将投向平板显示生产基地建设项目、半导体事业部建设项目。其中,平板显示生产基地项目总投资3.99亿元,建设期为24个月,完全达产后预计增加年均销售收入4.5亿元,年均利润总额为1.19亿元。半导体事业部建设项目总投资2.6亿元,建设期为24个月,完全达产后预计增加年均销售收入2.3亿元,年均利润总额为6197万元。

6月19日,华兴源创正式启动招股。

对于华兴源创来说,登陆科创板只剩下发行这最后一项流程。

27日网上网下申购 7.5万市值可顶格申购7500股

1、股票简称:华兴源创

2、股票代码:688001

3、公开发行股票股数:4010万股,占发行后公司总股本的10%

4、网上申购代码:787001

5、网上初始发行股数:761.9万股,

6、网上申购时间:2019年6月27日(T日)9:30-11:30、13:00-15:00

7、中签结果公布时间:2019年7月1日

8、缴款时间:2019年7月1日

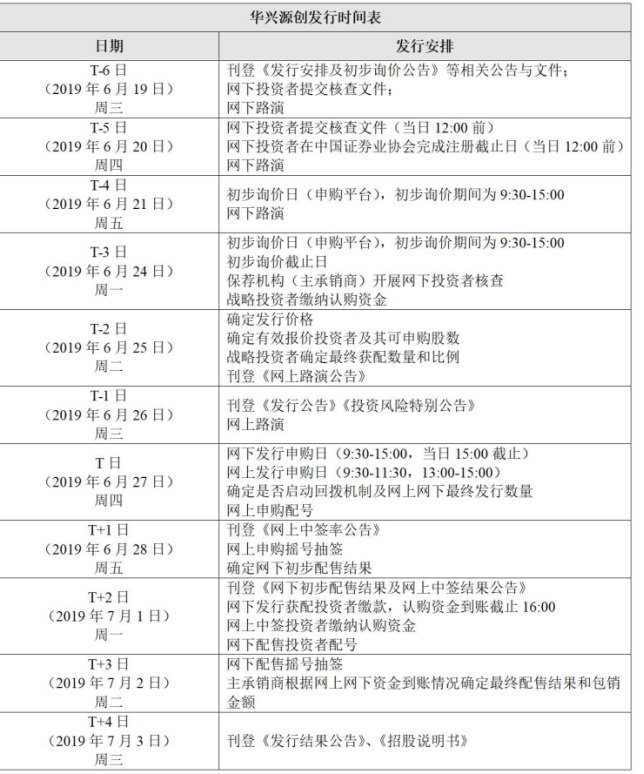

根据发行安排,本次发行初步询价及网下申购均通过上交所网下申购电子化平台进行,本次发行在发行流程、网上网下申购及缴款等环节发生重大变化,主要体现在以下几点:

发行方式:

本次发行采用向战略投资者定向配售(以下简称“战略配售”)、网下向符合条件的网下投资者询价配售(以下简称“网下发行”)与网上向持有上海市场非限售A股股份和非限售存托凭证市值的社会公众投资者定价发行(以下简称“网上发行”)相结合的方式进行。

在战略配售上,由保荐机构相关子公司跟投组成,跟投机构为华泰创新投资有限公司,无高管核心员工专项资产管理计划及其他战略投资者安排。

网下发行对象为本次网下发行对象为经中国证券业协会注册的证券公司、基金管理公司、信托公司、财务公司、保险公司、合格境外机构投资者以及符合一定条件的私募基金管理人等专业机构投资者。

发行价格:

本次发行的战略配售、初步询价及网上、网下发行由保荐机构(主承销商)华泰联合证券负责组织实施。战略配售在华泰联合证券处进行;初步询价及网下发行通过上交所网下申购电子化平台(https://120.204.69.22/ipo)实施;网上发行通过上交所交易系统实施。

发行人和保荐机构(主承销商)华泰联合证券将通过网下初步询价直接确定发行价格,网下不再进行累计投标询价。

发行的初步询价时间为2019年6月21日~2019年6月24日(T-4日~T-3日)的9:30-15:00。

市值要求:

1、参与本次网下发行初步询价的公募产品(除科创主题封闭运作基金与封闭运作战略配售基金外)、社保基金、养老金、企业年金基金、保险资金、合格境外机构投资者以及符合一定条件的私募基金管理人在2019年6月19日(T-6日)前20个交易日持有上海市场非限售A股股份和非限售存托凭证总市值的日均值为6000万元(含)以上。

2、参与本次发行初步询价的科创主题封闭运作基金与封闭运作战略配售基金在2019年6月19日(T-6日)前20个交易日持有上海市场非限售A股股份和非限售存托凭证总市值的日均值为1000万元(含)以上。市值计算规则按照《上海市场首次公开发行股票网下发行实施细则》执行。

3、参与网上发行的投资者持有1万元以上(含1万元)市值的上海市场非限售A股股票和非限售存托凭证方可通过交易系统申购本次网上发行的股票。投资者持有市值按其2019年6月25日(T-2日,含当日)前20个交易日的日均持有市值计算。

申购数量:

根据投资者持有的市值确定其网上可申购额度,符合科创板适当性条件且持有市值达到10,000元以上的投资者方可参与网申购。每 5000元市值可申购一个申购单位,不足5000元的部分不计入申购额度。

每一个新股申购单位为500股,申购数量应当为500股或其整数倍,但申购上限不得超过本次网上初始发行股数的千分之一,即不超过7500股。

申购其他注意事项:

获配投资者缴款:

网上投资者应当自主表达申购意向,不得全权委托证券公司代其进行新股申购。网上投资者申购日(T日)申购无需缴纳申购款,T+2日,也就是7月1日16:00前,网下获配投资者应根据《网下初步配售结果及网上中签结果公告》),按最终确定的发行价格与初步配售数量,足额缴纳新股认购资金及相应的新股配售经纪佣金。

注意,有效报价网下投资者未参与网下申购或者获得初步配售的网下投资者未及时足额缴纳认购款的,将被视为违约并应承担违约责任,保荐机构(主承销商)将违约情况报中国证券业协会备案。

网上投资者连续12个月内累计出现3次中签后未足额缴款的情形,自中国结算上海分公司收到弃购申报的次日起6个月(按180个自然日计算,含次日)内不得参与新股、存托凭证、可转换公司债券 、可交换公司债券的申购。

相关阅读

- 芯碁微装2023年净利1.79亿同比增长31.28% 董事长程卓薪酬63万

- 高凌信息2023年净利4605.17万同比下滑47.92% 董事长冯志峰薪酬74.18万

- 三孚新科2023年亏损3679.34万同比亏损增加 董事长上官文龙薪酬84.32万

- 昀冢科技2023年亏损1.26亿同比亏损增加 董事长王宾薪酬115.89万

- 灿勤科技2023年净利4673.56万同比下滑40.55% 董事长朱田中薪酬99.3万

- 美迪西2023年亏损3321.06万同比由盈转亏 总经理CHUN-LIN CHEN薪酬92.5万

- 呈和科技2023年净利2.26亿同比增长15.84% 董事长仝佳奇薪酬199万

- 昱能科技2023年营收14.2亿净利2.2亿 董事长凌志敏薪酬229.81万

- 景业智能2023年营收2.55亿净利3468.68万 董事长来建良薪酬68.98万

- 会通股份2023年净利1.47亿同比增长148.43% 董事长李健益薪酬372万

推荐阅读

快讯 更多

- 04-24 00:11 | 向日葵2023年净利2174.79万同比扭亏为盈 董事长曹阳薪酬71.73万

- 04-24 00:10 | 汉得信息2023年亏损2538.03万同比由盈转亏 董事长陈迪清薪酬4.32万

- 04-24 00:10 | 维尔利2023年亏损1.97亿同比亏损减少 董事长李月中薪酬99.99万

- 04-24 00:10 | 长荣股份2023年净利4070.76万同比扭亏为盈 董事长李莉薪酬126.56万

- 04-24 00:09 | 银信科技2023年净利1.06亿同比下滑38.95% 董事长詹立雄薪酬113.5万

- 04-24 00:09 | 融捷健康2023年净利2658.26万同比下滑78.95% 董事长邢芬玲薪酬45.05万

- 04-24 00:09 | 东宝生物2023年净利1.2亿同比增长9.55% 董事长王爱国薪酬0.96万

- 04-24 00:09 | 初灵信息2023年净利2550.28万同比扭亏为盈 董事长洪爱金薪酬45.48万

- 04-24 00:05 | 金雷股份2023年净利4.12亿同比增长16.85% 董事长伊廷雷薪酬44.07万

- 04-24 00:03 | 昆仑万维2023年净利12.58亿同比增长9.15% 董事长方汉薪酬327.05万