高凤勇:中国私募股权投资机构必然被新三板改变

新三板在很多老牌私募股权投资机构里被认为是“丑小鸭”,没有得到应有的重视,资金、人员都没有相应配置,关注新三板并投入研发精力的机构更少。

私募股权投资机构应该重视新三板

我觉得私募股权投资机构应该高度重视这个市场,理由至少有二:

1、新三板是最显性的拟投资标的池;

2、新三板的出现改变了私募股权机构以往的投、管、退业务模式。

我曾经画出过资本市场图谱,私募股权投资机构主要是在未上市的公司中寻找可投资标的,新三板是这些标的中最显性的池子。

虽然新三板的挂牌数量相比未上市公司要小很多,但是一万多家的挂牌量已经是海量,更要强调的是,这一万多家企业是比较透明公开的,基本的经营情况、财务数据、以及联系方式非常明确,又经历过基本的规范。

在新三板没有出现之前,如果有家机构对同行说:“我有一个企业数据库,里面有上万家企业的经营数据,而且我们随时能找出这家公司的联系方式”,那我们一定会认为这家机构真牛,太有竞争力了。今天。三板把这个免费数据库呈现给大家的时候,大家居然都没人关注了。

我们不排斥自己的投资经理还有机会通过人脉接触到非三板的优质企业,但是这终究是个案,无法系统,也无法复制。

如果一个投资经理在三板上不能挖掘到标的,我甚至认为他的人脉资源也无法在三板外找到目标,因为他所谓的人脉大概率跟在三板是重叠的。

私募股权投资机构进军新三板要做很多改变

私募股权投资机构的业务包括募投管退,三板的出现会改变私募股权投资机构的投、管、退模式。

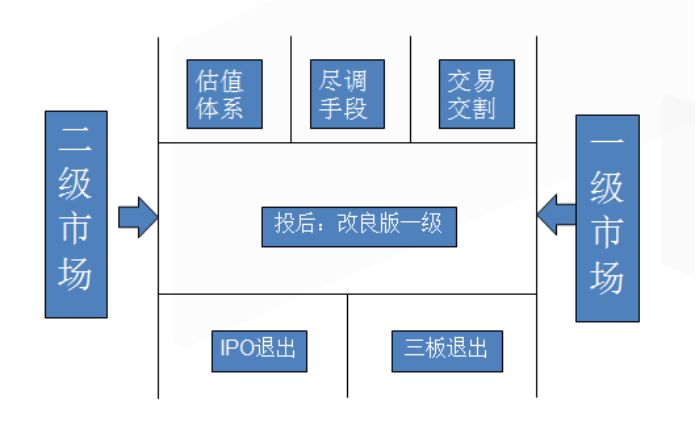

目前参与三板投资的机构有传统二级市场机构转型而来的,也有传统私募股权投资机构转型而来的,总体上来说,三板市场偏场外市场的投资和交易特点,使私募股权投资机构转型相对更容易一些。

但即便如此,私募股权机构也应该应对三板的新特点做大量的改变。

投资方面,由于企业已经挂牌并连续披露了信息,所以尽职调查应该做基本的改变。我们之前通常模式是签署保密协议,提供尽调清单,清单中包含大量的基础内容。而三板挂牌后,很多清单中的内容是公开的、非保密的。

投资经理应该先对公开信息进行认真研究,再带着问题到企业核实、询问、调查。

没有挂牌三板之前,私募机构比拼的是对企业全方位的信息对称,挂牌三板之后,私募机构比拼的是公开信息以外的信息对称,这一点其实对大家的要求不低。但是很多机构并没有认知到这一点。

投资中的交易方式也大大丰富。原来对企业的投资是以认购企业增发股份为主。

但是好企业的定增份额往往有限甚至根本没有增发行为,三板挂牌后,一些老股东的股份开始松动,大量的投资机会来自于受让老股东持有的股份,更为极端的情况下,定增和批量受让老股东的价格高于市场交易价格,此时直接在二级市场买入也是个好选择,当然,随着三板流动性的增加,二级市场交易的手段应该越来越多地被采用,在受让老股和二级交易的模式下,投资决策的要件、交易岗位的设置、交易本身风险的防范都需要考虑。

投资交割模式发生变化。我们之前的增资协议,就交割、过渡期常有具体约定,以防范交割风险。现实中也确实发生过工商过户遭遇困难的情况。三板的交割要更为透明安全,无论是认购定增,还是通过交易方式受让老股,都是通过股转系统进行高效执行,安全保障了许多,因此,很多原来的协议条文可以省略和删除。在增资和受让大股东的模式下,原私募投资协议的很多保障内容还可以参考,但是在受让非大股东股份以及二级市场交易取得股份的模式下,能否安排、如何安排大家熟知的回购条款、估值调整条款都面临挑战,如何在没有这些条文保障的前提下寻找安全边际,对私募机构是个考验。

最最重要的,三板经过几年的发展,自身已经出现了分层次的估值体系,这个体系既不同于A股二级市场,又不同于私募股权熟知的经验数据,你不服从这个体系,好项目就不容易获得,服从这个体系,又有大量的新问题,所以,研究和分析三板特有的估值体系,就成了私募股权机构投资三板必须的任务。

投后管理是投资机构的一个重要工作,在没有挂牌三板的情形下,投资经理和投后经理需要按时向企业索取经营数据,跟踪企业经营情况,及时预警或者采取措施保全。

挂牌三板后,企业的这类行为更加透明,引入了包括主办券商、会计师、股转系统在内的社会监督,信息会持续披露,大大减轻了投后经理的简单劳动,可以把精力投入到更深层次的投后工作。

同时,由于挂牌公司信息披露义务增加,很多原来大家执行不够严格的董监事会的召开和决议都会被严格执行,如何保障自身的合法权益,又能高效履行信息披露义务,是投资机构和被投资企业都应该研究的课题。当然,由于是挂牌的公众公司,企业也会抵制股东提前获得会计信息的行为,这也应该得到理解。

在退出层面,之前投资机构主要愿意推动的IPO退出,在挂牌三板之后遭遇到了一些挑战,因为中介机构掌握标准原因,新三板披露的信息可能会更IPO有挺大的差异,如何在允许的范围内把差异调整到可被发审委认可的程度,对中介机构来说是挺细的技术活。很多企业摘牌整理变成无奈之举,所以投资机构要意识到很可能遭遇到这个挑战。

如果企业离IPO还比较远,投资机构要学会主动出击,在三板寻找投资机构接盘或交易机会变现。学术上大家都知道有场外市场场内市场差异,在我看来,场内场外最大的去别就是场内市场在正常交易的时候不需要主动寻找对手,根据随行就市的价格敲键盘即可。

而场外市场的大额交易都需要自己寻找交易对手,敲键盘只是交易手段而已。所以,成立三板投资机构联盟,大家互通有无,你进我退、你退我进,是非常有必要的。

总之,三板的流动性是需要主动创造的,被动等待前景黯淡,这是投资机构需要补上的新课程。

声明:本文来自 新三板文学社

相关阅读

- 杉川机器人:以全自研技术链推动智能清洁行业变革

- 智慧食堂就餐模式推荐:乐牛计量自助餐,让每一克食材都精准计价

- 权威认定!慧博云通入选信通院铸基计划《高质量数字化转型产品及服务全景图》

- 中华遗嘱库西城分库升级启动 十二载初心守护家庭传承

- 宁德时代获中国质量奖提名奖,为锂电发展树立质量标杆

- 微算法科技(NASDAQ: MLGO)开发Rollup技术,探索区块链扩展性解决方案

- 英伟达发布Rubin CPX重构算力,谷歌/亚马逊/微美全息等AI芯片群雄加速并起!

- 启信宝发布《2025全国博物馆行业报告》:3.1万家企业角逐,文创收入超门票

- 第33届深圳礼品展10月启幕 文创赋能引领礼品行业新浪潮

- 脚踏云海庆登顶,香飘飘轻乳茶的奶味才够治愈!

推荐阅读

快讯 更多

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万

- 11-26 09:37 | 炜冈科技拟以1.49亿购买衡所华威9.33%股权 华海诚科拟发行可转债收购炜冈科技所持衡所华威股权